Read this article in English. / Lee este artículo en Español.

Esta é uma versão resumida da apresentação que dei ao vivo no CFI Summit em novembro de 2019. A versão em vídeo está disponível no YouTube. Baixe a os slides da apresentação aqui.

Em um futuro não muito distante, acredito que uma parte considerável da receita de quase todas as empresas virá de serviços financeiros. Neste post, vou examinar a infraestrutura que está permitindo essa transformação e, o mais importante, como isso mudará completamente o sistema bancário que conhecemos hoje. Todas as empresas, mesmo aquelas que nada têm a ver com serviços financeiros, poderão se beneficiar da tecnologia financeira pela primeira vez.

Startups conseguirão lançar empresas com mais rapidez e custos reduzidos. As instituições de serviços financeiros de hoje poderão introduzir novos produtos rapidamente e gastar menos em manutenção de TI. E o mais importante, isso representa mais opções, melhores produtos e preços mais baixos para os consumidores.

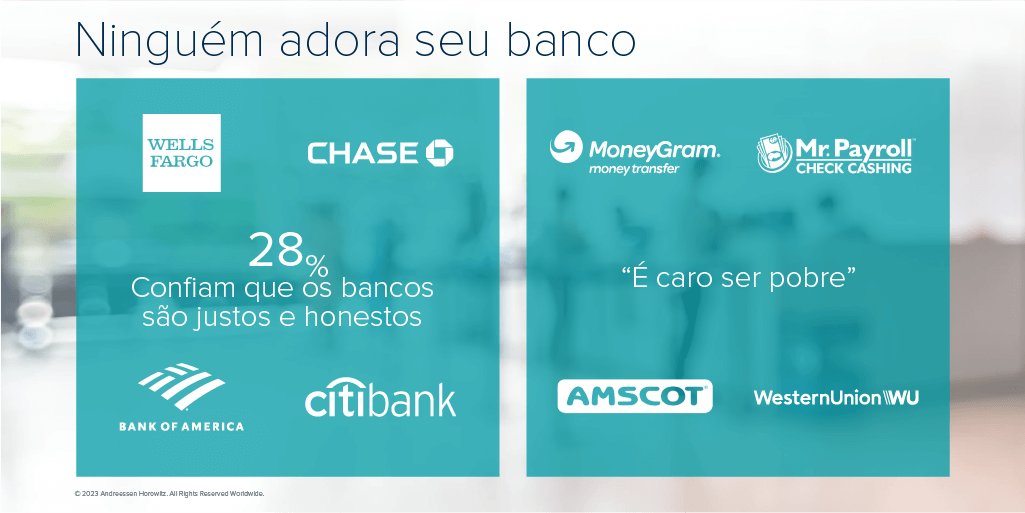

Em primeiro lugar, vamos traçar um breve panorama da situação do setor bancário hoje. Uma pesquisa do Fórum Econômico Mundial revelou que apenas 28% dos millenials e da geração Z confiam que seus bancos sejam justos e honestos. Isso é muito diferente de oferecer produtos que encantam.

Enquanto isso, mais de 50% dos americanos que lutam para pagar as contas do mês muitas vezes têm uma experiência do sistema financeiro totalmente diferente. Embora sejam eles que provavelmente precisarão mais de serviços financeiros, eles têm menos opções e essas ofertas são muito mais caras. Como coletividade, a maioria de nós definitivamente não adora o nosso banco.

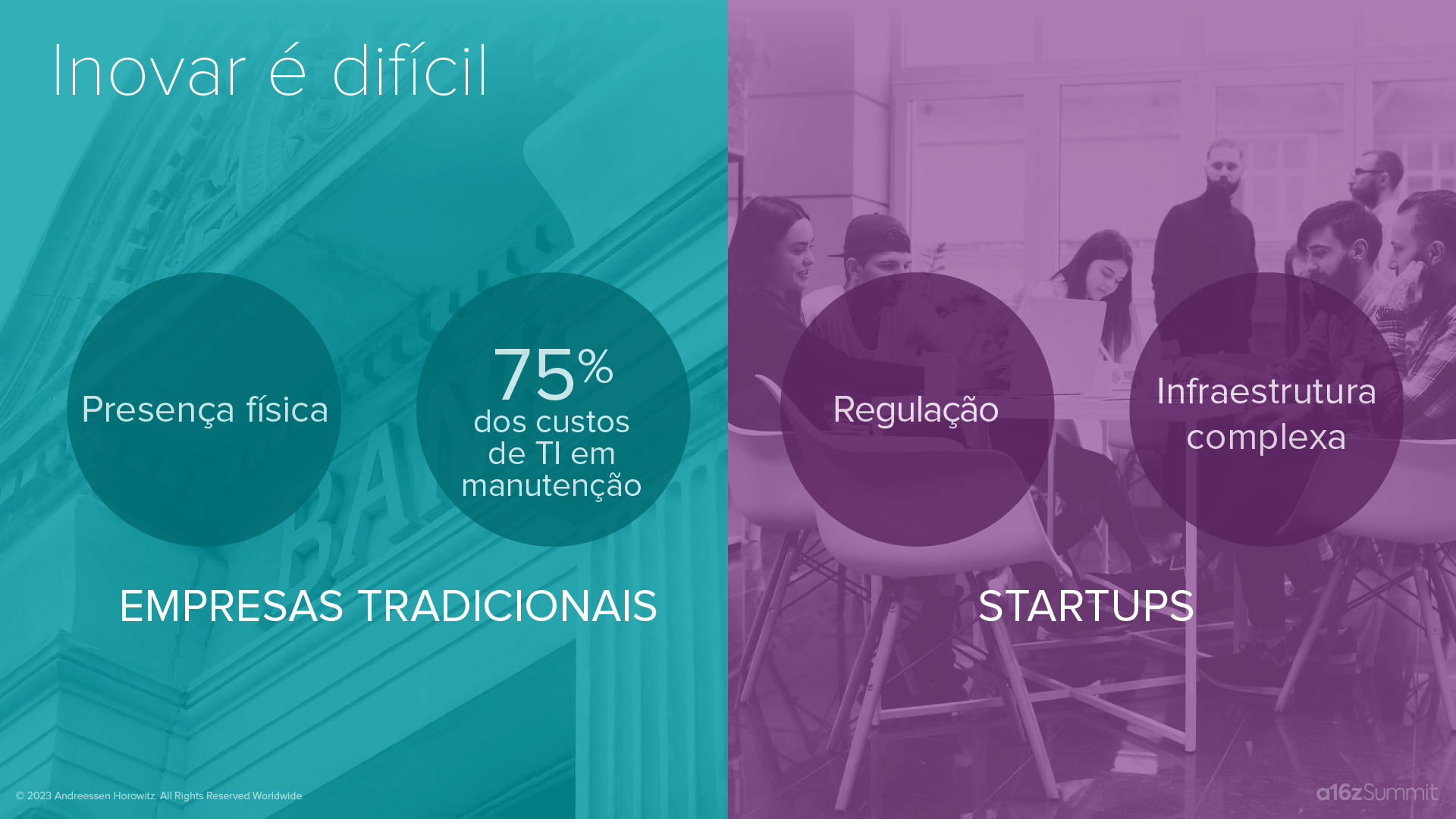

Por que o status quo persistiu por tanto tempo, apesar dos níveis extremos de insatisfação dos clientes? Embora inovar seja difícil em qualquer setor, em serviços financeiros, isso é especialmente complexo. Muitas dessas instituições estão no mercado há mais de 100 anos e têm uma grande presença física. Portanto, é difícil cortar custos e lançar novos produtos com rapidez – pense nos inúmeros contratos de aluguel de longo prazo e nos milhares de funcionários que precisam ser treinados em todo o país.

Embora muitas dessas instituições possam ter orçamentos de TI de mais de um bilhão de dólares, em alguns dos maiores bancos, 75% desse dinheiro é gasto exclusivamente na manutenção dos produtos que já existem. Este é um setor altamente regulado, com inúmeras agências reguladoras tanto estaduais como federais, e que tem uma infraestrutura muito complexa. Portanto, embora seja uma grande oportunidade para startups, os desafios são enormes também.

Diante de todos esses desafios, por que sou tão otimista quanto ao futuro? Existe um paralelo aqui: sempre foi muito difícil abrir uma empresa de software. Há 10 ou 15 anos, o primeiro passo era se dirigir a uma loja de informática. A pessoa comprava servidores físicos, carregava-os, quem sabe em uma caminhonete emprestada, para o escritório, onde eram colocados numa sala de servidores. Comprava-se algumas licenças de software, escrevia-se o código de um banco de dados e, centenas de milhares – ou até milhões – de dólares depois, finalmente era possível começar a desenvolver o produto que se queria lançar no mercado.

Parece totalmente anacrônico e é mesmo. Hoje, qualquer pessoa pode abrir uma empresa de software com um cartão de crédito e um notebook. Por quê? A Amazon Web Services trouxe toda essa infraestrutura como serviço. A AWS reduziu drasticamente o custo e a complexidade e possibilitou milhares de experimentos.

Pense no Airbnb, por exemplo. Imagine se os fundadores tivessem que convencer os investidores a darem milhões de dólares para sua empresa apenas para ela construir a infraestrutura para provar que, sim, existe um mercado gigante em que todos queremos nos hospedar na casa de estranhos. A história poderia ter sido bem diferente.

A era da “Amazon Web Services” para os serviços

financeiros

Essa mesma mudança colossal – a infraestrutura “como serviço” – está chegando aos serviços financeiros. E não se trata de apenas uma empresa, são várias empresas, porque a infraestrutura de serviços financeiros é muito complexa. Essa transformação reduzirá o custo e a complexidade de se tornar uma empresa de serviços financeiros e, o mais importante, lançará milhares de experimentos que abrirão caminho para o futuro do setor bancário.

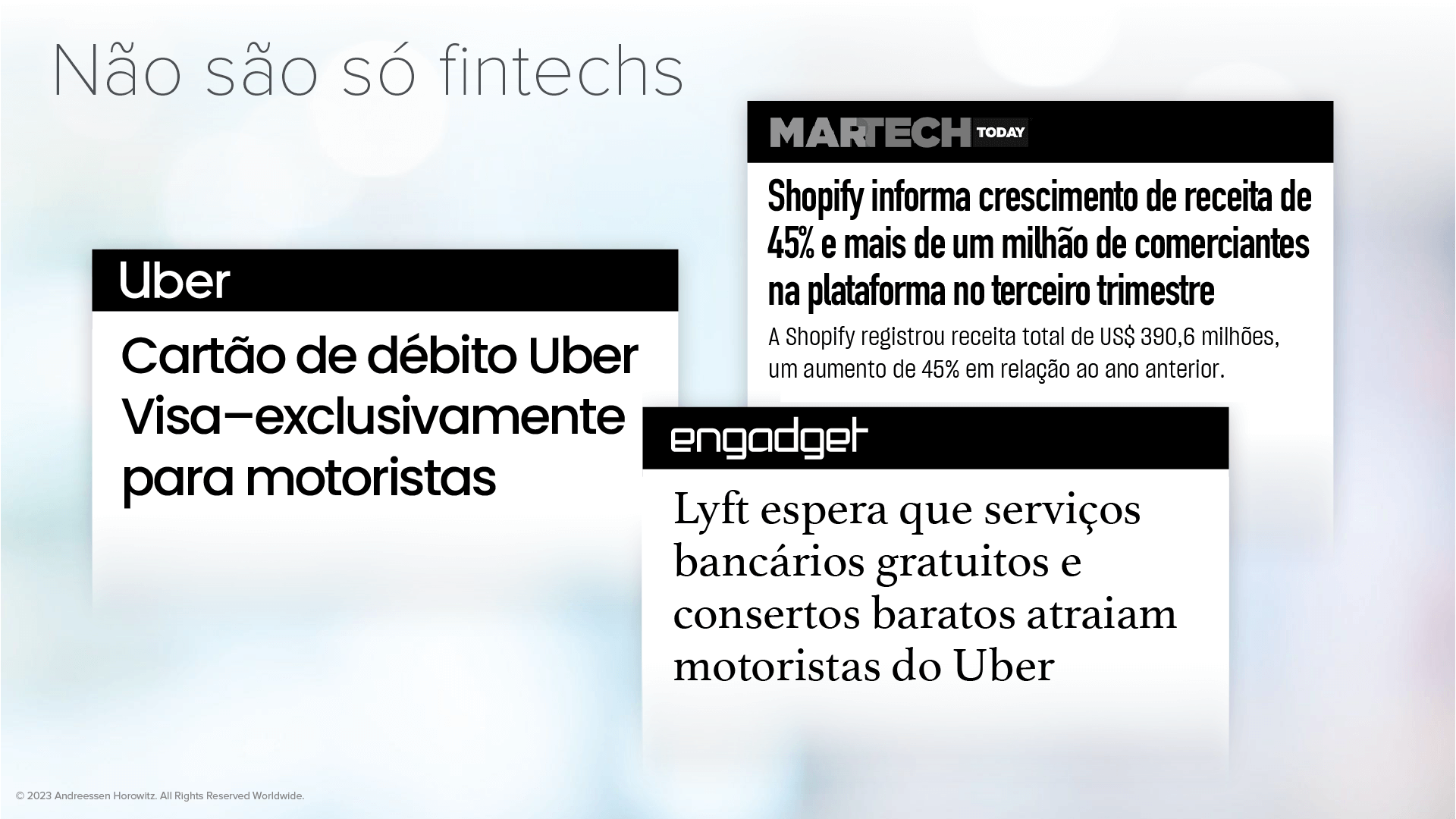

Seria normal esperar que essa inovação venha de startups e instituições de serviços financeiros que já existem. Mas uma grande porcentagem virá de empresas que estão adicionando serviços financeiros pela primeira vez. E isso já está acontecendo: a Apple acaba de lançar seu cartão de crédito.

Sim, esse pode ter sido um passo muito esperado nos círculos das fintechs, mas não faz muito tempo que a Apple era apenas uma empresa de computadores. Agora, a empresa espera que você goste de seu cartão de crédito tanto quanto gosta do seu iPhone. Seria fácil achar que a Apple não conta, porque é uma empresa muito rica e conhecida por lançar novos produtos. Mas essa tendência está acontecendo de forma mais ampla.

Veja o caso do Uber e do Lyft. São empresas de viagens compartilhadas, certo? Mas para os motoristas, elas podem ser seu banco também. Para Uber e Lyft, adicionar serviços financeiros traz dois benefícios. Essas empresas gastam centenas de dólares na captação de motoristas. Portanto, elas têm que compensar esse custo com sua margem sobre as viagens. Mas esse custo pode ser compensado muito mais rapidamente se elas também tiverem margem sobre serviços bancários. Além disso, é mais provável que o motorista queira ficar na empresa que também esteja lhe prestando serviços financeiros. No fim das contas, se isso der certo, Uber e Lyft talvez precisem reduzir a captação de motoristas, devido à melhoria de sua retenção.

Não é só um fenômeno de consumo; ele também está acontecendo em B2B. Como no caso da Shopify, por exemplo, que presta serviços de website para comerciantes por uma assinatura mensal. Ou da Mindbody, empresa que ajuda academias, como estúdios de ioga, a administrar seus negócios, também por uma quantia mensal. Acontece que quase 50% da receita dessas duas empresas vem de serviços financeiros.

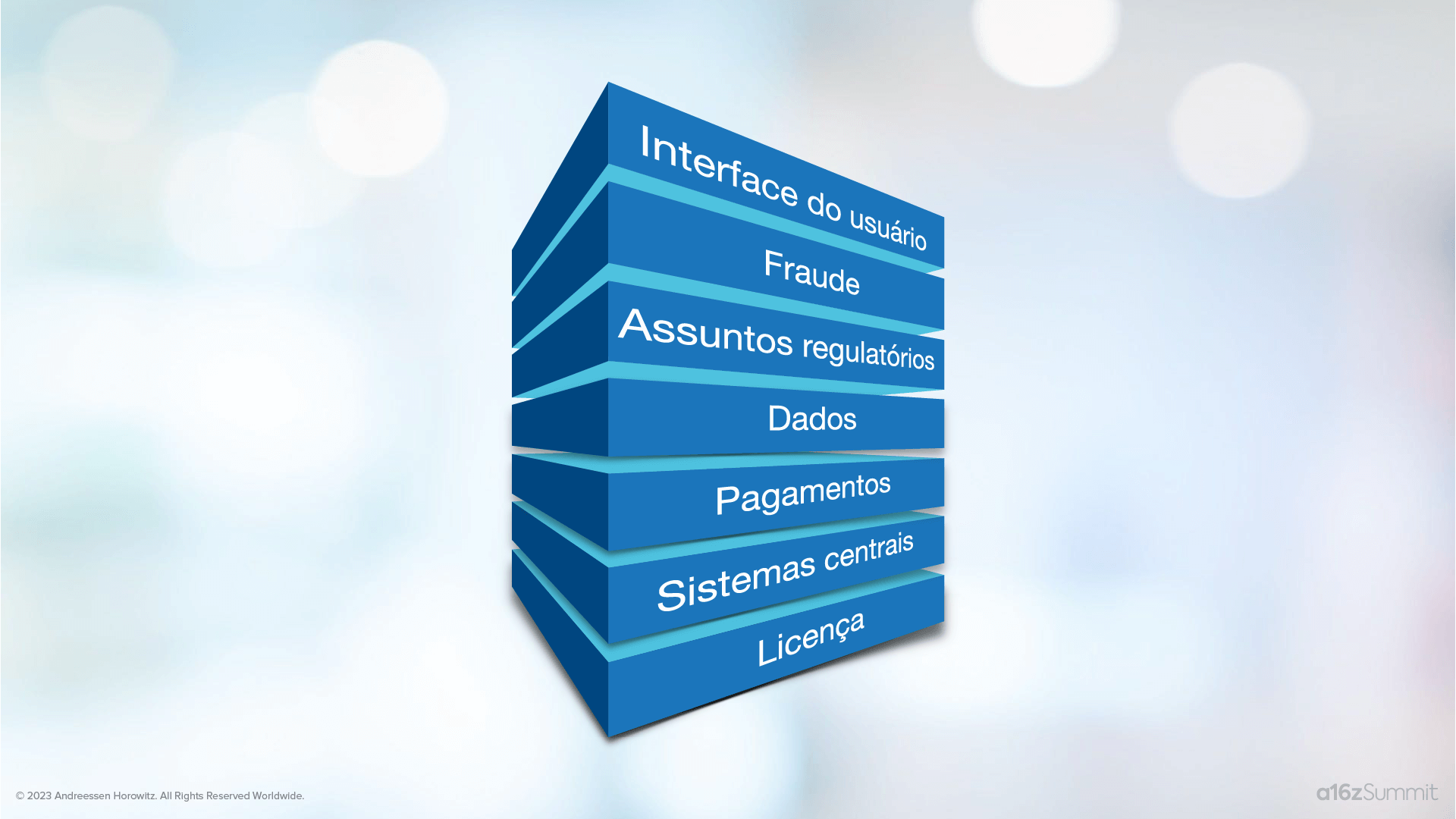

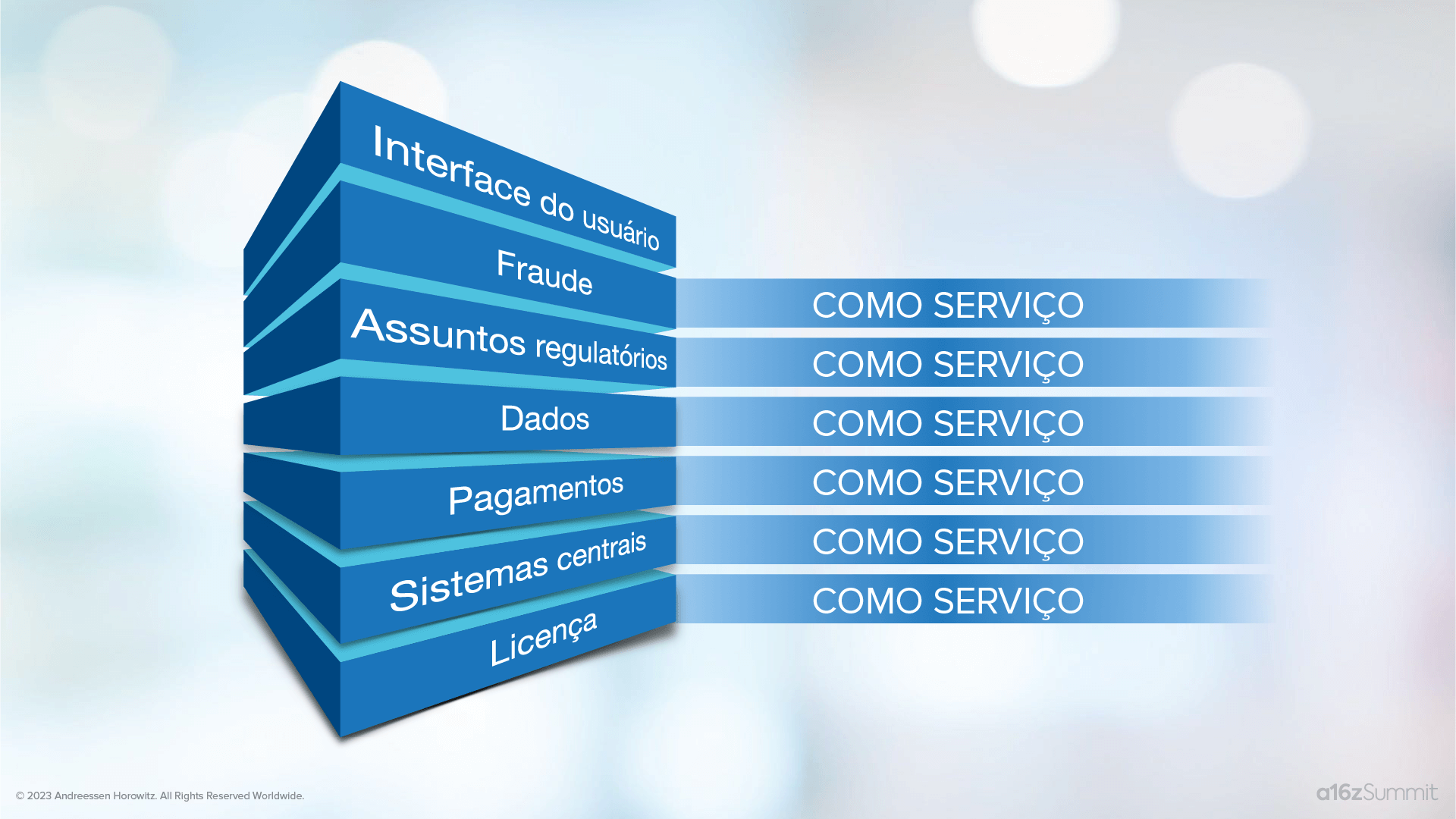

Mas por que essa explosão de tecnologia financeira está acontecendo agora? A infraestrutura “como serviço” está chegando ao setor bancário. Para entender por que isso é tão importante, precisamos analisar a complexidade do stack do setor bancário hoje.

Você já pensou sobre o que é preciso para abrir um banco? Abaixo, temos uma versão simplificada do panorama dessa tarefa com relação ao consumidor. Neste setor altamente regulado, primeiro é preciso obter a licença, o que pode levar anos. A maioria das novas empresas, por outro lado, busca um banco parceiro (ou seja, na prática, obtém uma licença emprestada). Mas esta é apenas a primeira parceria necessária.

Em seguida, você precisa de um sistema central (core system), comparável a um grande banco de dados, que registre onde está o dinheiro de seus clientes e como ele está se sendo movimentado. É preciso fazer a integração com uma série de sistemas de pagamentos para que os clientes possam tirar dinheiro de suas contas. Para oferecer empréstimos, você precisa obter informações sobre seus clientes com as agências de crédito. Existem diversos órgãos reguladores, cujas normas é preciso respeitar, provavelmente gerando a necessidade de mais parcerias para KYC (know your customer, ou seja, conheça seu cliente) e AML (anti money laundering, ou seja, combate à lavagem de dinheiro). E como estamos lidando com dinheiro, é preciso se proteger contra fraudes, o que exige mais softwares. Ou seja, agora estamos falando de mais de uma dúzia de parcerias. Mesmo depois dos dois anos que normalmente leva para fechar essas parcerias, você ainda não desenvolveu o novo produto que queria lançar no mercado!

Mas e se, assim como a Amazon fez com a computação e o armazenamento, as empresas focassem em cada camada desse stack complexo e fornecessem essa etapa como serviço? É exatamente isso que está acontecendo.

Infraestrutura bancária como serviço

Vamos examinar alguns exemplos. Para começar, digamos que eu queira criar um aplicativo simples de orçamento ou planejamento financeiro. Não quero recriar o stack, estou apenas tentando tirar a camada de dados do stack. Parece fácil, não? Mas não é, quando você analisa em detalhes.

Primeiro, eu precisaria saber tudo sobre as finanças dos meus clientes. Começando pelos bancos, existem milhares deles nos Estados Unidos. Para dificultar ainda mais, muitos desses bancos têm diferentes sistemas centrais e, portanto, diferentes formatos de dados. Existem pelo menos dezenas de integrações que eu precisaria desenvolver e manter para ter uma cobertura minimamente mediana. Eu também precisaria saber sobre as contas de corretagem dos meus clientes e talvez sobre a folha de pagamento. Se eles tiverem empréstimos estudantis, estamos falando de uma série de integrações completamente diferente. É fácil perceber como posso gastar todo o meu tempo construindo a infraestrutura – e ainda nem desenvolvi o aplicativo de planejamento financeiro incrível que eu queria lançar no mercado.

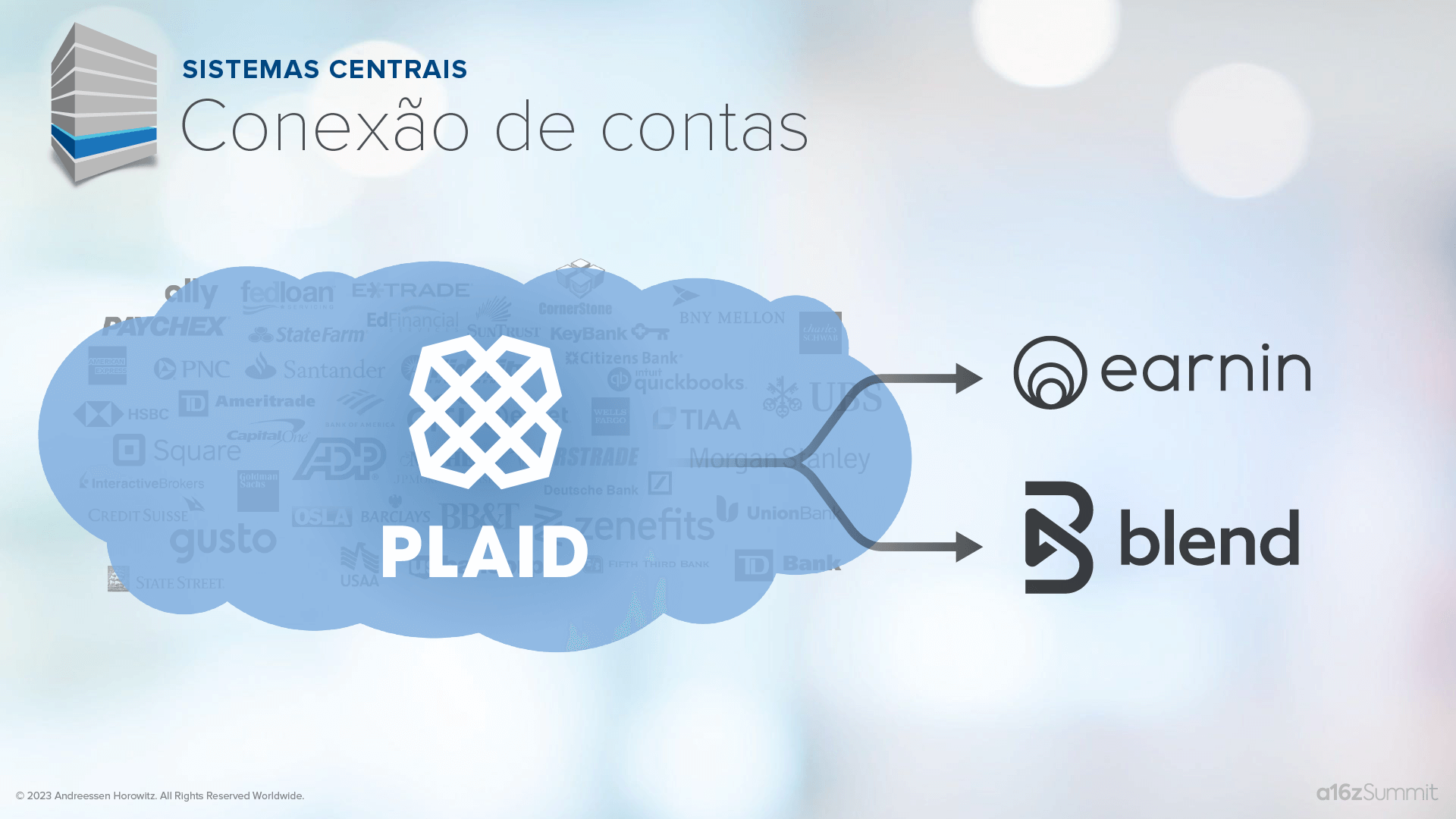

Mas agora existe a Plaid, que cria e mantém todas essas integrações “como serviço”, além de traduzir os dados para um formato utilizável.

Essa camada de infraestrutura prévia ajudou a acelerar empresas como a Earnin, que permite que os usuários tenham acesso antecipado a seu contracheque para quantias a que eles já têm direito, ou a Blend, que oferece um aplicativo de hipoteca simplificado. Em vez de enviar por fax vários meses de extratos bancários e de corretagem, você pode simplesmente vincular suas contas bancárias. Novas conexões estão sendo criadas, como aquelas com empresas de empréstimos estudantis. Em um futuro próximo, devemos ver melhorias muito necessárias na experiência de empréstimos estudantis.

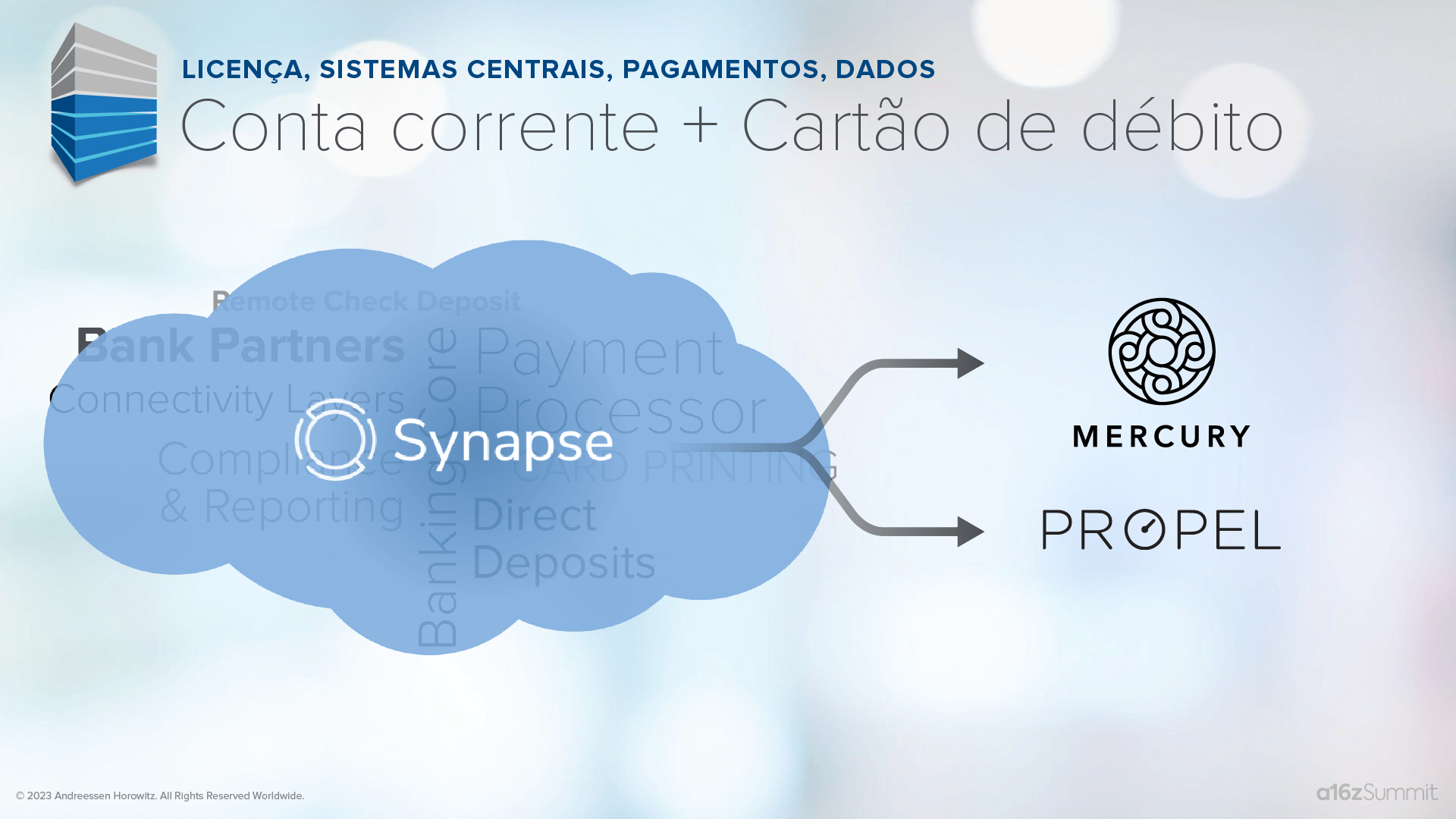

Vamos ver outro exemplo: digamos que você tem uma ótima ideia para um novo serviço bancário para o consumidor que inclui uma conta corrente e um cartão de débito. Você precisaria de mais parcerias do que mencionei acima, como, por exemplo, uma rede de caixas eletrônicos para saques e, talvez, depósito remoto de cheques. E como muitos desses sistemas foram desenvolvidos na década de 1960, seria preciso escrever muito código para integrar essas parcerias.

Mas agora temos a empresa Synapse, que fornece tudo isso “como serviço”. Além de reduzir radicalmente o prazo de lançamento, existem outras duas vantagens. Em primeiro lugar, o serviço permite que o empreendedor se concentre na criação do novo produto. O Mercury, por exemplo, é um banco startup. Ele foca na facilidade de uso e em oferecer ótima visibilidade do fluxo de caixa, que é o principal motivo pelo qual muitas empresas fecham. Em segundo lugar, a Synapse permite que as empresas priorizem a estratégia de entendimento do cliente e distribuição, em vez de infraestrutura bancária e experiência em pagamentos.

A Propel é uma empresa que atende algumas das 40 milhões de famílias que recebem benefícios eletrônicos (auxílio-alimentação, por exemplo). Um dos fundadores da empresa cresceu com auxílio-alimentação e conhecia bem esse mercado. A Propel começou oferecendo serviços de orçamento e agora está adicionando serviços financeiros.

Combate a fraude e lavagem de dinheiro com tecnologia financeira

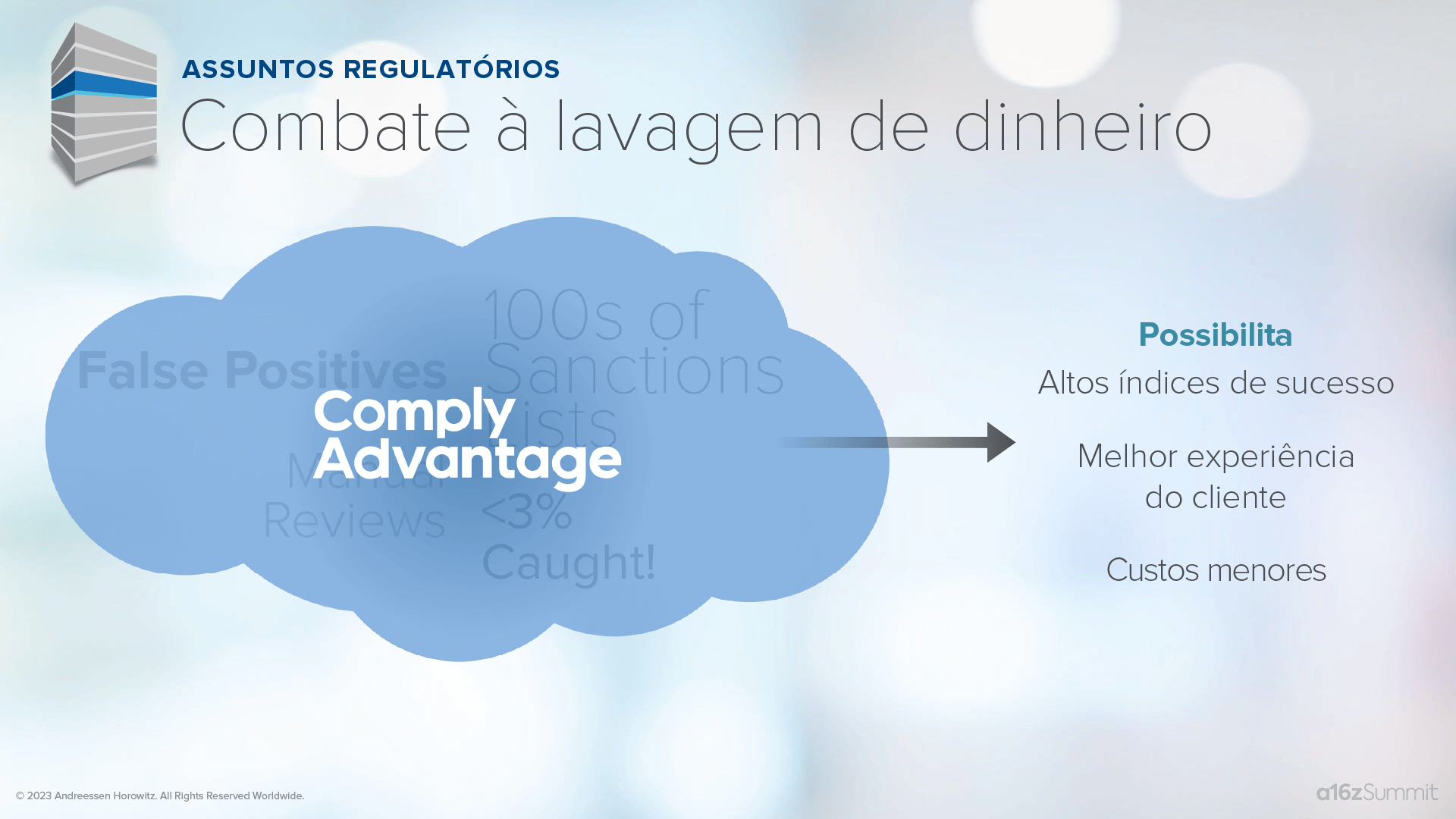

Muitos setores são regulados; de modo geral, se não obedecer as regras, você é multado. Mas se não obedecer as normas do setor de serviços financeiros, você vai preso. (Quem viu Ozark na Netflix sabe do que criminosos são capazes para movimentar dinheiro ilegal, como dinheiro vindo do tráfico de drogas, para dentro do sistema legal).

Os bancos são obrigados a cumprir um conjunto de leis que visa evitar a lavagem de dinheiro. Eles monitoram centenas de sanções e listas de terroristas ao redor do mundo, bem como todas as nossas transações. Como se pode imaginar, isso resulta em muitos falsos positivos (clientes legítimos sendo bloqueados), além de requerer infindáveis análises manuais. É um processo trabalhoso: em um dos grandes bancos, 30 mil dos 210 mil funcionários trabalham exclusivamente com compliance. A grande maioria desses trabalhadores avalia atividades suspeitas e preenche relatórios sobre essas atividades por causa das regulamentações de combate à lavagem de dinheiro.

O que surpreendente, então, é que menos de 3% do dinheiro lavado seja realmente detectado. Está aí uma grande oportunidade para a tecnologia oferecer essa função como serviço. A Comply Advantage, por exemplo, faz todas essas integrações de listas de sanções/suspeitos de terrorismo para as empresas, reduzindo centenas de integrações a apenas uma. Ela fornece controles de risco mais detalhados, para que os bancos possam gastar menos tempo monitorando transações e mais tempo se concentrando em detectar lavagem de dinheiro. Isso melhora a experiência do cliente, reduz custos e pode levar a um índice de êxito mais alto ao longo do tempo. Um dos grandes desafios desse mercado é que, quando um banco começa a ficar bom em detectar lavagem de dinheiro, os criminosos muitas vezes passam para um ponto mais fraco do sistema.

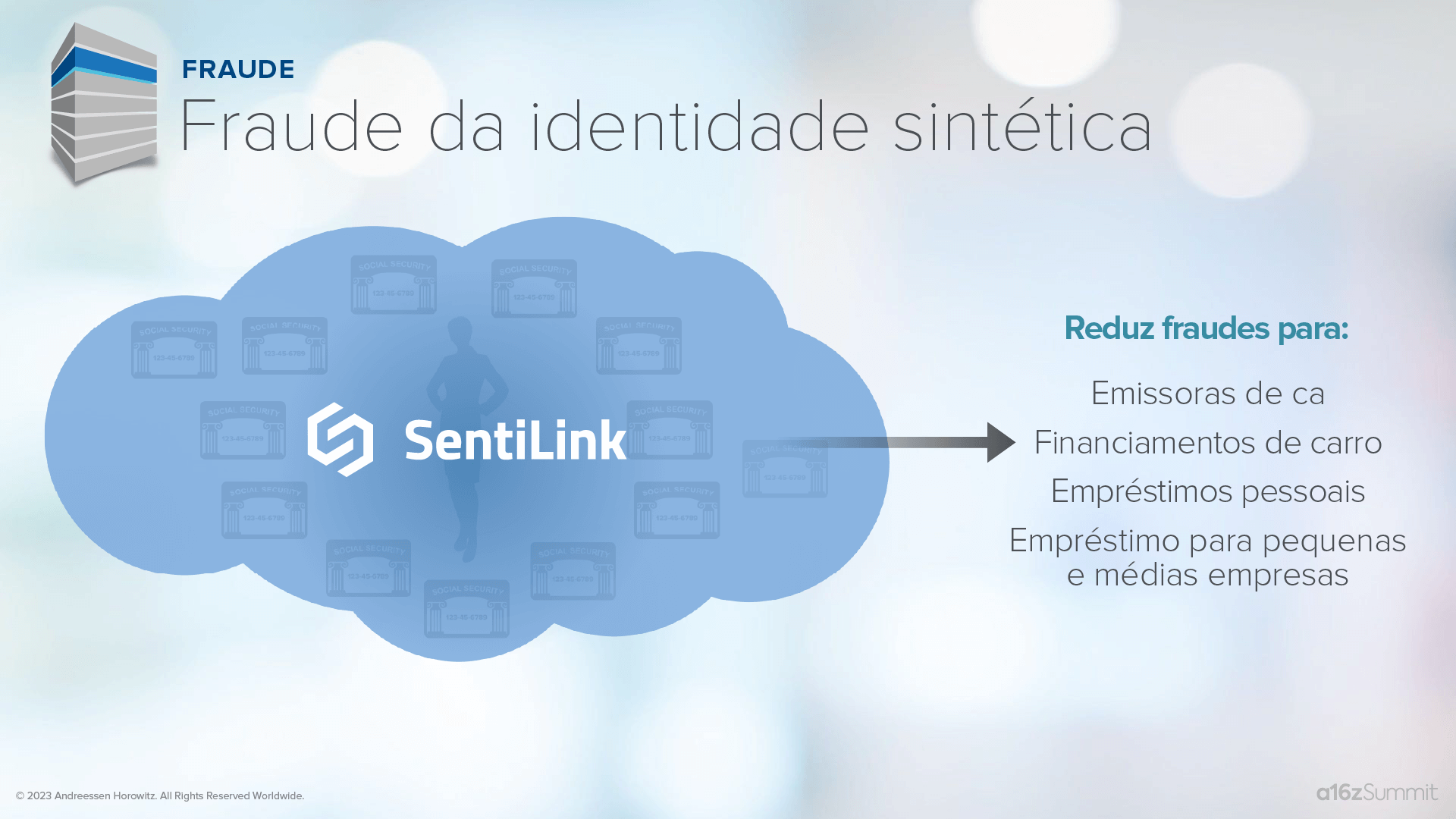

O mesmo acontece com fraudadores. Quando se fala em fraude, é comum pensar em roubo de identidade, mas existe um tipo de fraude muito mais pernicioso: identidades totalmente inventadas ou sintéticas.

Vejamos o que os cientistas de dados de uma empresa de empréstimos descobriram. Certo dia, enquanto examinavam o banco de dados, eles notaram um nome duvidoso vinculado a 13 números de previdência social (o SSN, nos EUA) diferentes. Eles, então, verificaram quais pares desse nome com um número de previdência social tinham perfil de crédito. Todos os 13 tinham perfil de crédito! Isso é mais fácil de conseguir do que se imagina.

É possível escolher, aleatoriamente, praticamente qualquer número de nove dígitos que não comece com nove e este pode ser um número de previdência social legítimo. Digamos que a pessoa vá, então, pedir um empréstimo. Na primeira vez, o credor consultará o serviço de proteção ao crédito, que responderá: “Não, nunca vimos essa pessoa”. Mas da próxima vez que o indivíduo solicitar um empréstimo, o credor consultará o serviço de proteção ao crédito e este reconhecerá que sim, já houve uma consulta. Provavelmente, a pessoa conseguirá encontrar um credor que, por um custo alto o suficiente e uma taxa do dólar baixa o suficiente, lhe conceda um empréstimo. Essas pessoas sintéticas, inventadas, pagam o empréstimo, sobem um degrau no perfil de crédito e solicitam empréstimos cada vez maiores até que um dia, desaparecem.

Este é um tipo de fraude muito difícil de detectar. Mas agora, temos a empresa Sentilink, que faz isso como serviço. Acontece que pessoas falsas pegam empréstimos com taxas muito diferentes das pessoas reais. E se seu foco for esse, é possível combater esse tipo de fraude com muito mais eficiência. A Sentilink já conseguiu reduzir consideravelmente fraudes em todas as categorias, de montadoras de veículos a indivíduos e pequenas empresas. Esses são apenas alguns exemplos de como as novas empresas de infraestrutura estão recriando completamente o stack financeiro — e nos oferecendo essas camadas como serviço.

Esta é uma oportunidade enorme nos EUA, porém ainda maior no resto do mundo. Os sistemas de regulamentação e pagamento variam mundo afora. Em alguns casos, o stack de serviços financeiros é totalmente diferente. No México, por exemplo, onde 80% dos pagamentos são feitos em dinheiro, é preciso ter uma camada desse stack que incorpore pagamentos em dinheiro ao sistema online.

O que é muito singular nesta disrupção é que, na maioria das grandes mudanças de um setor, há um vencedor e muitos perdedores. Neste caso, porém, todos têm a oportunidade de participar e melhorar consideravelmente. Para startups, vimos alguns exemplos de novas empresas de infraestrutura que estão sendo criadas e existem muitas outras oportunidades. Mas ainda mais oportunidades existirão com os milhares de experimentos que serão desencadeados a partir dessa infraestrutura.

Cerca de 2 mil fintechs foram lançadas somente no ano passado. As instituições financeiras talvez consigam, finalmente, substituir alguns de seus sistemas legados e gastar menos com manutenção. Além disso, elas poderão lançar novos produtos mais rapidamente fechando parcerias com algumas dessas startups.

Todas as empresas, como vimos com Uber, Lyft, Shopify, Mindbody, deveriam estar pensando em como alavancar serviços financeiros para melhor atender e reter seus clientes e gerar margens maiores.

Por fim, somos nós, consumidores, que ficamos com a parte mais fascinante dessa transformação. Com o surgimento de novas empresas de serviços financeiros – e com algumas de nossas marcas favoritas lançando esses serviços –, os que já existem estão ficando melhores. Acredito que, em um futuro não muito distante, todos, independentemente de sua posição socioeconômica e não importando em qual parte do mundo vivam, terão acesso a serviços financeiros baratos e talvez até passem a adorá-los.