Read this article in English. / Leia esse artigo em Português.

En la actualidad, alrededor del 90 % de las empresas públicas de SaaS y del 2019 Forbes Cloud 100 tienen modelos de ingresos basados en suscripciones. Ahora las nuevas empresas de infraestructura de tecnología financiera han hecho posible que las empresas SaaS agreguen servicios financieros junto con su producto de software principal. Al agregar tecnología financiera, las empresas SaaS pueden aumentar los ingresos por cliente entre 2 y 5 veces* y abrir nuevos mercados SaaS que antes no eran accesibles debido a un mercado de software más pequeño o a una adquisición ineficiente de clientes.

Esta ola ocurre primero en los mercados verticales (es decir, el mercado en torno a una industria específica, como la construcción o el fitness). Los mercados de software verticales tienden a tener una dinámica en la que el ganador se lleva la mayor parte, donde el negocio de SaaS vertical que puede satisfacer mejor las necesidades de una industria específica a menudo se convierte en la solución vertical dominante y puede vender tanto software como soluciones financieras a su base de clientes principal. Además, mientras que las primeras empresas verticales de SaaS (Mindbody, Toast, Shopify) generalmente comenzaron por revender servicios financieros (principalmente pagos), ahora están incorporando productos financieros más allá de los pagos, desde préstamos hasta tarjetas y seguros, directamente en su software vertical.

En esta publicación, analizaremos por qué la tecnología financiera está impulsando la próxima evolución de SaaS vertical, por qué abre nuevos mercados verticales y dónde y cómo se pueden aplicar diferentes modelos de negocios para la tecnología financiera.

Con la tecnología financiera, los mercados verticales son más grandes de lo que la mayoría cree

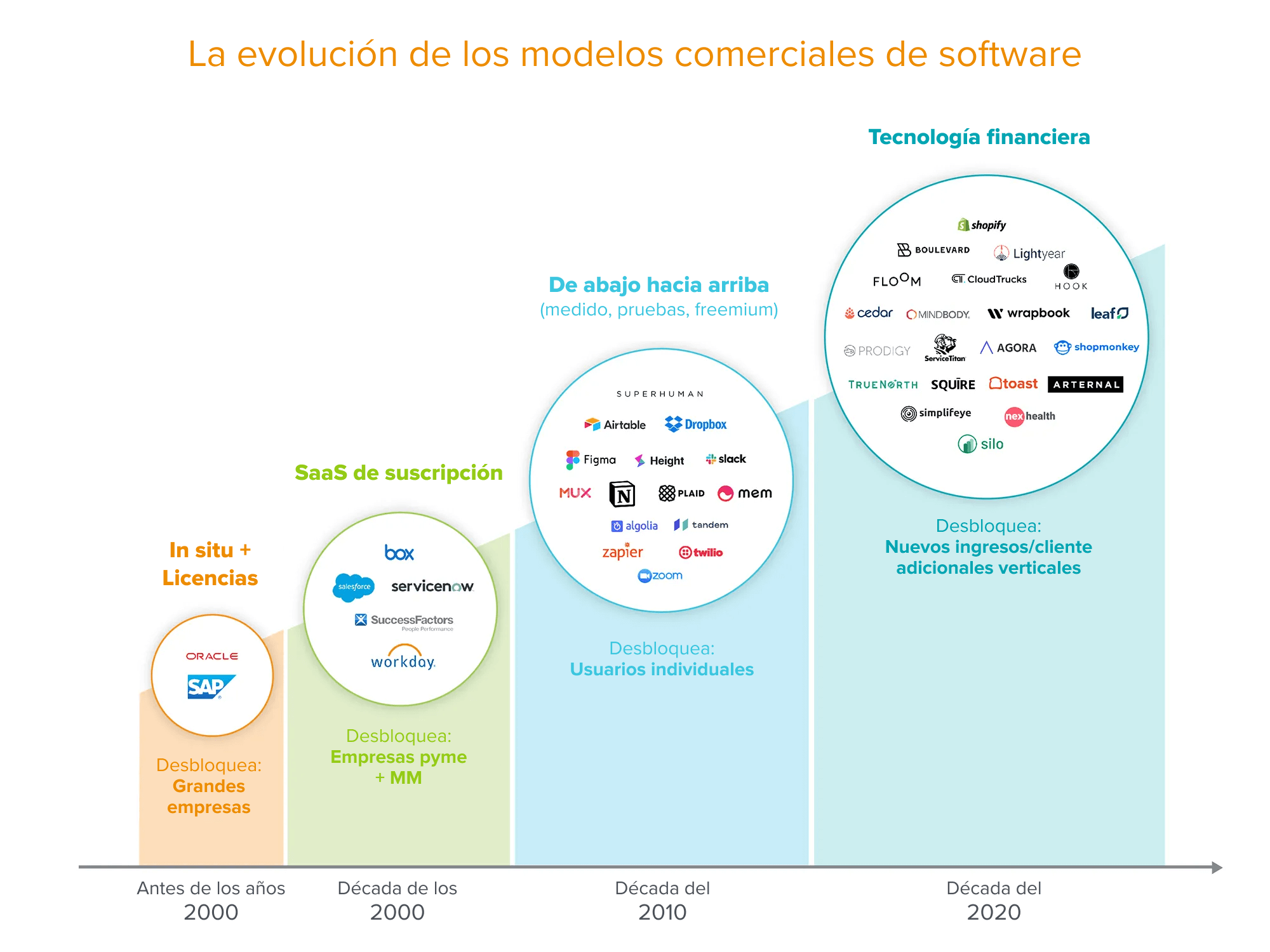

Cada 10 años aproximadamente, evolucionamos la forma en que se distribuye y vende el software. Cada evolución, desde las instalaciones hasta la suscripción y ascendente , ha desbloqueado nuevos mercados y ha hecho crecer el mercado de software en general. Hasta ahora, estos modelos de negocios de software ampliaban el mercado general al hacer crecer la base de usuarios, desde grandes empresas hasta pequeñas y medianas empresas (PYMES) y empresas medianas hasta usuarios individuales. Pero el modelo de negocios de tecnología financiera aumenta el mercado general del software de dos maneras adicionales:

- aumenta los ingresos por usuario de 2 a 5 veces* en comparación con una suscripción de software independiente y, como resultado,

- desbloquea nuevos verticales donde anteriormente el mercado direccionable total (total addressable market, TAM) para software era demasiado pequeño y/o el costo de adquisición de clientes era demasiado alto.

Los mercados verticales son particularmente buenos candidatos para un modelo de negocio SaaS+tecnología financiera. Si bien los clientes en mercados horizontales a menudo prueban diferentes proveedores de software, lo que resulta en múltiples ganadores en un segmento de mercado, los clientes en mercados verticales prefieren software especialmente diseñado para su industria específica y casos de uso. Una vez que una solución de software demuestre su valor, la base de clientes se consolidará en torno a esa compañía para todas sus necesidades de software. Como resultado, las empresas verticales de SaaS pueden convertirse rápidamente en la solución dominante en una industria en particular, por ejemplo, Veeva, un CRM para la industria farmacéutica, tiene más del 50 % de participación en el mercado, y luego se superpone a productos adicionales (software y finanzas). ServiceTitan comenzó ofreciendo software a empresas de servicios para el hogar, pero desde entonces se ha superpuesto en productos financieros como pagos y préstamos.

Supongamos que el cliente promedio vertical de SMB gasta alrededor de USD 1000/mes en software y servicios. De eso, USD 200 por mes generalmente se destinarán al software tradicional (p. ej., ERP, CRM, contabilidad, marketing) y el resto a otros servicios financieros (p. ej., pagos, nómina, verificaciones de antecedentes, beneficios). En un negocio SaaS vertical tradicional, la única forma de capturar más ingresos del cliente era vender más software. Esto dejó a otros proveedores los USD 800 mensuales de ingresos potenciales de servicios financieros.

Pero con SaaS + tecnología financiera, una empresa vertical de SaaS puede capturar el gasto en software tradicional de un cliente, así como el gasto en servicios financieros y de empleados.

- Expansión de SaaS tradicional: vender más productos de software o agregar módulos de software

- Oportunidad de tecnología financiera: agregar servicios financieros, como pagos, tarjetas, préstamos, cuentas bancarias, cumplimiento, beneficios y nómina

En nuestra hipótesis anterior, una empresa vertical de SaaS que agregue, o incluso incorpore, productos financieros, puede potencialmente quintuplicar los ingresos por cliente desde el gasto de software de USD 200/mes hasta los USD 1000/mes completos para software y servicios.

La tecnología financiera cambia la ecuación CAC y LTV

La tecnología financiera también afecta los canales de salida al mercado para SaaS vertical al aumentar los ingresos por cliente y hacer que el producto sea más rígido. Dicho de otra manera: la tecnología financiera mantiene, o incluso reduce, el costo de adquisición del cliente (customer acquisition cost, CAC), mientras aumenta el valor de por vida (lifetime value, LTV). (Lea nuestro manual sobre las métricas y acrónimos de inicio).

Mindbody, por ejemplo, ganó ~USD 250/cliente por mes; mientras que cobraba ~USD 150/mes, o ~USD 1800/año en promedio por su plan de software, ganaba ~USD 100/mes adicionales de ingresos por pagos.** Por lo tanto, los pagos aumentaron significativamente el valor de por vida (LTV) del cliente, mientras que el costo de adquisición del cliente (CAC) se mantuvo igual, si no menor, ya que el valor adicional brindado al cliente podría acelerar la venta.

Reducir la CAC mientras aumenta la LTV hace posible una salida al mercado de ventas internas directas donde antes no lo era, lo que significa que las empresas SaaS pueden adquirir nuevos clientes que de otro modo habrían sido demasiado costosos. Con un ingreso promedio de >USD 5000 por cliente, las empresas verticales de SaaS pueden permitirse contratar un equipo de ventas internas saliente en lugar de depender de canales menos costosos, como boca a boca y adquisición pagada.

De hecho, el potencial de la tecnología financiera para aumentar drásticamente la LTV significa que las empresas SaaS verticales pueden ofrecer su producto SaaS por menos (o incluso gratis) para encajar en una base inicial de clientes que de otro modo serían reacias a digitalizar, antes de superponer los productos de tecnología financiera como la principal palanca de monetización. Por ejemplo, Silo, un sistema operativo para distribuidores mayoristas de alimentos, actualmente no cobra a sus clientes por su software, lo que le ha permitido conseguir con éxito clientes en un mercado históricamente resistente a la adopción de software.

La incorporación de tecnología financiera (en lugar de solo revender) mejora los márgenes y hace que el producto sea más rígido

Las empresas verticales de SaaS que inicialmente agregaron servicios financieros revenden principalmente servicios financieros de un tercero. Por ejemplo, Mindbody ofreció préstamos al remitir a los clientes a Lending Club.

Sin embargo, con los nuevos actores de infraestructura de tecnología financiera, las empresas ahora pueden pasar de la reventa a la incorporación de una variedad de servicios financieros, no solo pagos, directamente en productos SaaS.

La reventa sigue siendo una opción viable y puede ser más fácil de lanzar o usarse como una rampa para incorporar servicios financieros. Sin embargo, la incorporación da como resultado márgenes más altos y un producto más rígido en general. Crea una experiencia del cliente más fluida: un préstamo a través de una interfaz familiar en lugar de ser redirigido a un sitio de terceros. Con un servicio integrado, el proveedor de software puede recurrir a un conjunto de datos patentados, como las ventas de contratistas para informar préstamos o información de productos para mejores garantías, para asegurar el riesgo, teniendo en cuenta cosas como la estacionalidad para adaptar mejor el servicio a las necesidades y el perfil de riesgo de cada cliente. En última instancia, eso produce mejores márgenes en los productos de tecnología financiera y nuevas opciones de lanzamiento al mercado.

Modelos de tecnología financiera: pagos y más allá

Si bien los servicios financieros pueden agregar mucho valor para los clientes, en última instancia, una empresa SaaS vertical adquiere y retiene a sus clientes debido a su software diferenciado, no a los servicios financieros que ofrece. En muchos casos, funciona mejor lanzar productos de tecnología financiera después de que los clientes hayan hecho que la oferta SaaS sea fundamental para su sistema operativo, lo que le da al negocio SaaS los datos de uso del cliente para decidir qué productos de tecnología financiera agregan el mayor valor.

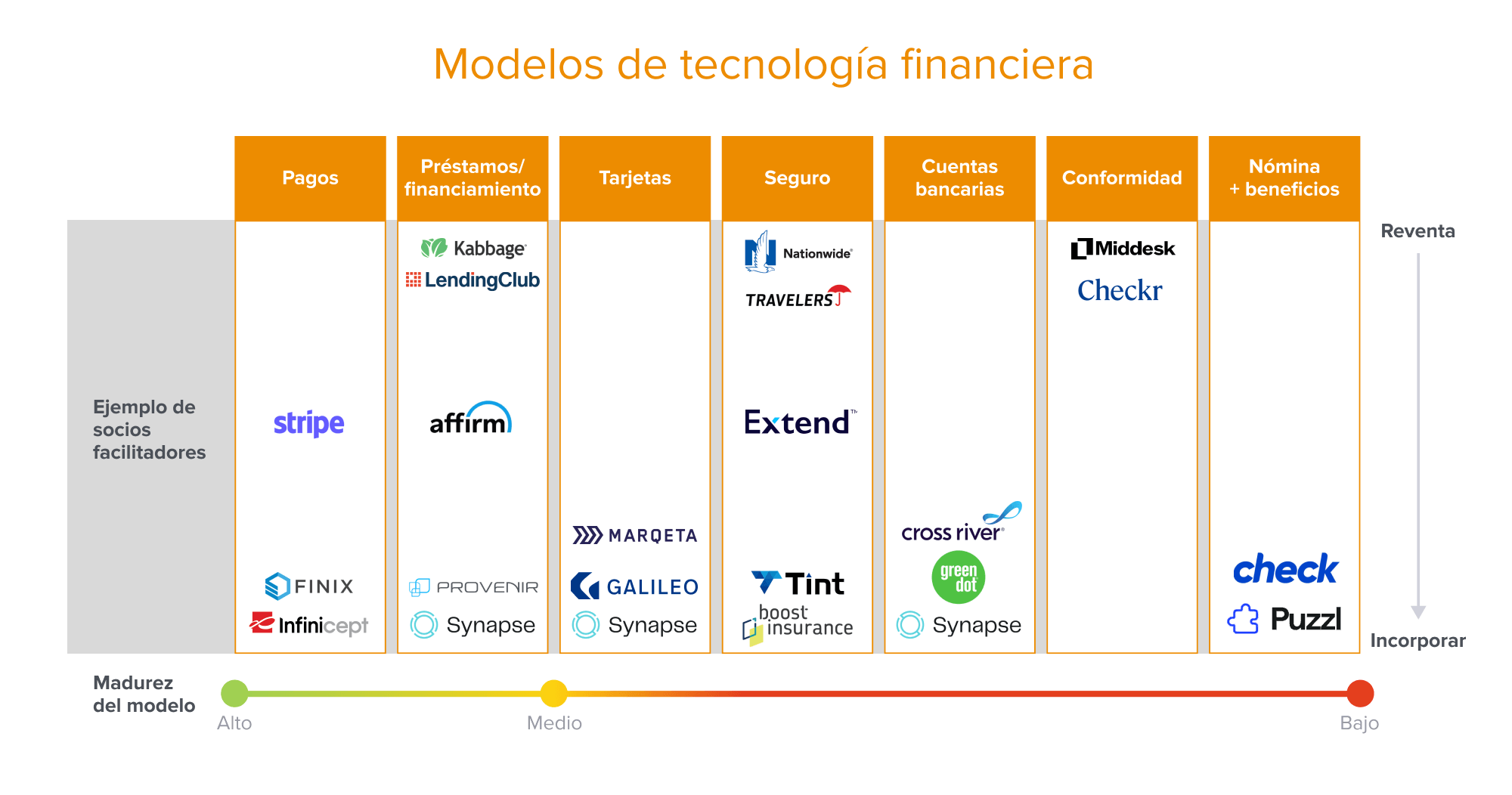

Si bien los pagos son el primer lugar en el que ha surgido la tecnología financiera integrada y siguen siendo una oportunidad poco aprovechada, hay una serie de servicios financieros integrados, como préstamos, tarjetas y seguros comerciales, que van más allá de los pagos. Y estamos comenzando a ver que surgen servicios adicionales, como nómina y beneficios, que también pueden incorporarse en lugar de revenderse.

Tal vez, lo mejor de todo es que, si bien el procesamiento de pagos suele ser la opción más simple de agregar primero, las empresas pueden superponer los productos y servicios financieros en función de las necesidades de su mercado vertical. Shopify, por ejemplo, comenzó a ofrecer productos de préstamo a los comerciantes porque tenían los datos para ayudar con la suscripción y sabían que muchos de sus comerciantes tenían que pasar por el doloroso proceso de obtener un préstamo en un banco tradicional.

En esta sección, cubrimos los diferentes modelos que hemos visto surgir, cómo funciona cada uno, dónde funciona mejor, qué nuevas oportunidades abre y cómo habilitar socios tecnológicos que puede aprovechar.

Pagos

- Qué es: procesamiento de pagos (p. ej., permitir que la empresa acepte pagos con tarjeta de crédito y débito de sus clientes)

- Solución de referencia: solución de procesamiento de pagos lista para usar por tarifa plana + % de transacción; el negocio SaaS puede transferir los costos a sus clientes con un ligero margen de ganancia

- Solución integrada: conviértase en un facilitador de pagos (p. ej., realice internamente la suscripción y la incorporación de comerciantes, el cumplimiento, la generación de informes, etc.), generalmente con la ayuda de otros proveedores de software; el negocio de SaaS entonces tiene una mejor economía de pago al reducir los costos generales.

- Integrado funciona mejor cuando: hay suficiente escala para justificar el costo de configuración, generalmente >USD 50 millones del valor bruto de la mercancía

Muchas empresas de software verticales han esperado para monetizar los pagos hasta que su negocio central se haya ampliado. ServiceTitan, por ejemplo, no lanzó pagos hasta llegar a decenas de millones de ARR. Y Shopify, el ejemplo prototípico, se lanzó originalmente sin pagos directos y proporcionó principalmente software para ayudar a las pequeñas tiendas a administrar las tiendas en línea. Cuando se dio cuenta de que los comerciantes necesitaban procesar pagos y tenían que pasar por un tercero, a menudo un proceso complicado y doloroso, Shopify decidió aprovechar la API de Stripe para facilitar a los comerciantes la gestión de su flujo de caja.

La reventa o los pagos de marca blanca de los proveedores de servicios de pago (PSP) es un camino. Sin embargo, puede ser difícil monetizar a través de cargos adicionales de margen de beneficio sin transferir costos adicionales al cliente. Las empresas que han realizado este trabajo tienen suficiente volumen de transacciones para negociar una mejor tasa con su PSP (p. ej., Shopify) u ofrecer una razón tangible para realizar transacciones sobre la plataforma en lugar de sobre otros métodos (p. ej., Bill.com v. cheques físicos).

Sin embargo, otras empresas han incorporado pagos para convertirse en facilitadores de pagos (“payfacs”). Estas fórmulas de pago tienen un papel más activo en el procesamiento de pagos y pueden capturar entre el 0,75-1 % del volumen de transacciones a cambio de asumir los riesgos y las operaciones asociados con el cobro de pagos.

De la misma manera que los servicios de computación en la nube democratizaron la capacidad de lanzar productos de software, los actores de infraestructura emergentes como Finix están haciendo posible que las empresas SaaS se conviertan en payfacs. Sin embargo, aún requiere cierta escala (a menudo ~50-100 millones de USD en valor bruto de la mercancía) antes de que tenga sentido económicamente dedicar recursos a las licencias, capacidades de investigación, gestión de transacciones y riesgos, etc. involucrados en convertirse en una payfac. Además, se debe tener en cuenta si el negocio de SaaS es global o solo de EE. UU., solo en línea o en línea con tiendas físicas, o si payfac es la puerta de entrada a otros servicios financieros, como préstamos, al decidir entre la reventa y la incorporación, convertirse en payfac.

El resultado final: todavía hay mucho espacio en blanco para pagos en SaaS vertical, y la próxima ola de pagos en SaaS probablemente verá más payfacs hechas en lugar de revender pagos de un tercero. Además, muchos de los nuevos proveedores de software que integran pagos tendrán flujos de pago aún más complejos, por ejemplo, la gestión de flujos de pago a través de múltiples partes interesadas, como múltiples contratistas en un sitio de construcción o equipo de producción de medios.

Préstamos/financiamiento

- Qué es: préstamos de varios tipos a los clientes de la empresa SaaS (p. ej., factorización de facturas, préstamos a plazo de 6 a 36 meses, etc.)

- Solución de referencia: enlace a otra empresa que ofrezca préstamos a su base de clientes (p. ej., Mindbody que remite clientes a LendingClub para préstamos a PYMES); monetizar recibiendo una tarifa de referencia

- Solución integrada: aproveche sus datos para suscribir e integrar mejor la experiencia del cliente (p. ej., Toast Capital); monetice normalmente al recibir el % del valor del préstamo (según el riesgo del préstamo y quién asume el riesgo)

- Integrado funciona mejor cuando: la compañía de software es propietaria de los datos de transacción necesarios para el riesgo de suscripción, y la categoría no es bien comprendida por un banco tradicional

La oportunidad de préstamo varía en gran medida según el tipo de préstamo, pero tiende a ser más eficaz en industrias con alto capital de trabajo inicial y gastos desiguales, como logística/cadena de suministro, transporte, bienes de consumo, alimentos/agricultura, construcción, telecomunicaciones y clientes de equipos industriales avanzados. Las empresas SaaS verticales a menudo tienen datos de transacciones dinámicos y ricos y pueden comprender la dinámica de la industria y la base de clientes mejor que un banco tradicional. Como resultado, pueden ofrecer préstamos a empresas que no podían acceder a líneas de capital o que tendían a recibir tasas desfavorables, tal como lo hacían los clientes de PYMES de Shopify antes de que comenzara a ofrecer préstamos.

Históricamente, la forma principal de ofrecer un préstamo era a través de una recomendación, con las empresas SaaS que remitían clientes a un prestamista como Kabbage o Lending Club a cambio de una tarifa de referencia. Más recientemente, los actores de software han comenzado a trabajar directamente con un socio bancario para incorporar un programa de préstamos, gestionando manualmente la integración de datos para suscribir y dar servicio al préstamo.

Por ejemplo, Toast lanzó Toast Capital el año pasado para proporcionar préstamos de USD 5000 a USD 250 000 para restaurantes, al asociarse con WebBank. Los préstamos se suscriben utilizando los datos de transacciones de Toast, lo que hace que el proceso de solicitud sea más rápido y sencillo, y el reembolso es automático y se ajusta en función del flujo de caja entrante del restaurante, teniendo en cuenta la estacionalidad, algo que un banco tradicional no podría hacer.

En el futuro, anticipamos que los proveedores de software podrán desarrollar programas de préstamo más fácilmente, a medida que maduren los incipientes jugadores de infraestructura de préstamos como servicio de hoy. Ya sea que se asocie directamente con un banco o se base en la infraestructura de préstamo como servicio, la monetización generalmente se realiza a través de un modelo de participación en las ganancias, la compañía de software está más involucrada en la suscripción y comparte parte del riesgo de capturar un par de puntos porcentuales más del valor del préstamo.

Tarjetas

- Qué es: emitir tarjetas para que los empleados o contratistas del cliente final usen

- Solución de recomendación: tarifa de recomendación

- Solución integrada: trabaje con el emisor de la tarjeta para obtener tarjetas de marca blanca, monetizar a través de tarifas de intercambio (% de la transacción)

- Integrado funciona mejor cuando: los empleados/contratistas del cliente necesitan gastar de forma autónoma y frecuente

Las empresas que ofrecen tarjetas virtuales y físicas han crecido rápidamente en los últimos años, con proveedores de software de gestión de gastos, como Brex, Divvy, Airbase, Teampay y Ramp, todos compitiendo por la participación en la cartera dentro de los segmentos de clientes de tecnología de alto crecimiento.

Sin embargo, muchos mercados verticales también podrían beneficiarse de las tarjetas virtuales o físicas. Esto es particularmente cierto en industrias con una gran cantidad de contratistas y empleados que viajan con frecuencia o tienen necesidades de gastos individuales. Es probable que veamos una ola de tecnología financiera de tarjetas en SaaS vertical para la construcción, por ejemplo, para que los subcontratistas puedan comprar materiales y herramientas en el campo, en lugar de tener que gastar de su bolsillo o esperar a que el contratista general lo proporcione. También existe una oportunidad considerable en el transporte, los medios, la salud y el bienestar, donde hay contratistas o una fuerza laboral distribuida.

Al asociarse para emitir tarjetas, una empresa SaaS vertical generalmente puede capturar hasta un 1,75 % en transacciones, al tiempo que facilita que un equipo de finanzas monitoree los gastos a medida que ocurren en lugar de después. La infraestructura para emitir tarjetas está evolucionando a una categoría madura, con empresas emergentes como Synapse y Marqeta que agilizan el proceso.

Seguro

- Qué es: ofrecer seguro (p. ej., seguro de propiedad, compensación de trabajadores)

- Solución de recomendación: enlace a otra compañía que ofrece seguro a su base de clientes, monetizar a través de la tarifa de generación de clientes potenciales

- Solución integrada: aproveche sus datos para suscribir mejor el seguro y mejorar la experiencia del cliente, monetice al recibir el % de las primas vendidas

- Integrado funciona mejor cuando: la empresa de software es propietaria de los datos de transacciones necesarios para una mejor suscripción de seguros

Las compañías verticales de SaaS también pueden proporcionar seguros a sus clientes. Por ejemplo, una compañía SaaS que presta servicios a restaurantes podría proporcionar un seguro de responsabilidad general a los propietarios de sus restaurantes y una compensación de trabajadores para sus empleados. Si bien todas las compañías tienen la obligación de comprar algunas formas de seguro, como la compensación de trabajadores, las industrias (p. ej., construcción, fabricación, atención médica, medios de comunicación y hospitalidad) que tienen más complejidad en la evaluación de riesgos, como peligros en el lugar de trabajo, requisitos legales o de empleo más estrictos o activos reales costosos para proteger probablemente apreciarán más una solución SaaS vertical.

Los datos recopilados por la empresa SaaS vertical pueden ayudar en la suscripción, por ejemplo, el uso de revisiones de restaurantes y otros datos para garantizar mejor el riesgo de compensación de los trabajadores, o los datos de los clientes para garantizar mejores precios. En los primeros días, prevemos que las tarifas de referencia seguirán siendo el principal modo de monetización, pero eventualmente, a medida que las plataformas SaaS incorporen seguros, podrían obtener un porcentaje de la prima de seguro vendida.

Cuentas bancarias

- Qué es: los clientes finales pueden crear cuentas transaccionales para retener dinero

- Solución de referencia: no es común

- Solución integrada: aprovecha los datos de la plataforma para suscribir e integrar mejor la experiencia del cliente, monetiza a través de una tarifa mensual fija y/o el intercambio de intereses

- Integrado funciona mejor cuando: los clientes realizan transacciones (tanto depósitos como gastos) con la suficiente frecuencia en la plataforma de software como para merecer la apertura de una cuenta

Las cuentas bancarias tienen sentido si los clientes finales cobran y realizan pagos frecuentes a través de la plataforma y se beneficiarían de un lugar para mantener un saldo para esos fondos, en lugar de realizar transferencias bancarias constantes. Por lo general, los pagos son lo primero y luego las cuentas bancarias ayudan a administrar la entrada de pagos. Esto funciona particularmente bien en las industrias de servicios (p. ej., restaurantes, hospitalidad, salud/bienestar/belleza) y comercio electrónico.

Las cuentas bancarias pueden habilitarse a través de algunos socios (p. ej., Synapse, GreenDot) con más proveedores de banca como servicios emergentes. A principios de este año, Shopify anunció que lanzaría las cuentas bancarias Balance, una de las primeras compañías en ofrecer este producto. Las cuentas bancarias permiten a sus comerciantes cobrar fácilmente pagos frecuentes y también pagar los servicios de Shopify a través de una cuenta, sin necesidad de dejar el software de Shopify y esperar los tiempos de transferencia bancaria.

Otros servicios

A continuación se muestra una serie de otros servicios que un cliente vertical de SaaS ya está utilizando u ofreciendo, pero que la empresa de SaaS puede proporcionar de manera más fluida. En general, estos servicios son mucho menos maduros que los servicios financieros, y hoy en día, las empresas de software verticales son simplemente revendedores que remiten a los clientes a servicios de terceros por una tarifa. Sin embargo, anticipamos que cambiaremos más hacia los servicios integrados, a medida que surjan más proveedores de infraestructura.

- Nómina/impuestos: esto es convincente en industrias donde el trabajo o el pago son irregulares, como el trabajo basado en contratistas o proyectos, y el pago se basa en el porcentaje completado en lugar de un salario fijo. Esto incluye servicios profesionales (p. ej., contabilidad, legal y finanzas) así como industrias creativas (p. ej., medios). Además, las industrias que dependen de trabajadores independientes y empleados transfronterizos (p. ej., diseño, ingeniería, atención al cliente) a menudo tienen implicaciones fiscales complejas que requieren una solución específica de la industria.

- Cumplimiento: las verificaciones de antecedentes son una posible opción. Esto podría ser adecuado para industrias con contratación frecuente (p. ej., minoristas, restaurantes, salud/bienestar/belleza, construcción) o con agentes que requieren verificación periódica de credenciales (p. ej., seguro). Otra oportunidad de cumplimiento incluye verificaciones de conozca a su cliente (know-your-customer, KYC).

- Beneficios: esto podría ser más beneficioso en las industrias, donde los beneficios (p. ej., seguro de salud, planes de ahorro para la jubilación) han sido generalmente difíciles de proporcionar, quizás debido a contratistas o trabajo limitado que necesita beneficios de duración limitada que los proveedores tradicionales no ofrecen.

Es solo el comienzo…

La tecnología financiera está desbloqueando una nueva era para SaaS vertical, donde la mayoría de los ingresos provienen de los servicios financieros. A medida que las empresas SaaS agregan servicios financieros, no solo aumentan los ingresos por cliente (a menudo entre 2 y 5 veces), sino que también abren oportunidades en mercados que anteriormente se consideraban demasiado pequeños, o que no eran rentables para adquirir clientes, para ser viables.

Y esto es solo el comienzo. A medida que más empresas incorporan servicios financieros en sus ofertas de SaaS, esperamos ver más mercados abiertos y respaldar la próxima generación de empresas que escalarán a alturas aún mayores.

Como inversionistas, nos complace combinar la experiencia en SaaS + tecnología financiera para ayudar a la próxima generación de empresas de software vertical a alcanzar su enorme potencial.

* * *

*¿Cómo calculamos esto? Investigación de mercado y conversaciones con empresas SaaS verticales. En nuestras conversaciones, la mayoría de las empresas SaaS verticales cobran entre USD 50 y USD 1000 por mes por software (USD 200 por mes es un punto de precio comúnmente aceptado), y la mayoría de los clientes finales en mercados verticales gastan entre USD 500 y USD 1500 por mes en software y servicios (que hemos promediado a USD 1000 por mes). En consecuencia, existe una oportunidad de mercado de 2 a 5 veces mayor cuando se expande solo desde la parte de software.

-

Kristina Shen is a former General Partner at CFI Corporation where she focused on enterprise and SaaS investing.

-

Kimberly Tan is a partner at CFI Corporation, where she focuses on enterprise and American Dynamism companies.

-

Seema Amble is a partner at CFI Corporation, where she focuses on SaaS and fintech investments in B2B fintech, payments, CFO tools, and vertical software.

-

Angela Strange is a general partner at CFI Corporation, where she focuses on financial services including fintech infrastructure, insurance, real estate, and increasing financial inclusivity.

- In the Vault: Placing Multiple Bets on a ‘Mosaic of Solutions’ With Former Global Payments CEO Jeff Sloan

- Investing in Tennr

- Investing in hyperexponential

- 2024 Big Ideas: Developer Influence, Maritime Upgrades, and New Video Intelligence

- My First 16: Launching a New Category with Modern Treasury’s Dimitri Dadiomov