Read this article in English. / Lee este artículo en Español.

Cerca de 90% das empresas de capital aberto de SaaS – software as a service (ou software como serviço) e as empresas da lista Cloud 100 de 2019 da Forbes têm hoje modelos de receita baseados em assinatura. Agora, novas empresas de infraestrutura de tecnologia financeira permitem que negócios de SaaS incluam serviços financeiros em seu produto de software. Ao adicionar tecnologia financeira, as SaaS podem aumentar a receita por cliente de duas a cinco vezes* e abrir novos mercados de software como serviço que talvez não pudessem acessar antes, seja devido ao tamanho reduzido de seu mercado de software, seja porque a relação custo-benefício para a aquisição clientes não era boa.

Essa onda vem acontecendo primeiro em mercados verticais (ou seja, mercados que giram em torno de um setor específico, como construção ou fitness). A dinâmica dos mercados verticais de software tende a ser do tipo “o vencedor leva quase tudo”, ou seja, o negócio vertical de SaaS que melhor atende as necessidades de um setor específico costuma se tornar a solução vertical dominante e, sendo assim, pode vender tanto softwares como soluções financeiras para sua base principal de clientes. Além disso, embora as primeiras empresas verticais de software como serviço – Mindbody, Toast, Shopify – via de regra tenham começado revendendo serviços financeiros (principalmente de pagamentos), elas agora estão embutindo outros produtos de finanças – de empréstimos a cartões e seguros – diretamente em seu software vertical.

Neste post, veremos por que a tecnologia financeira está impulsionando a próxima evolução das verticais de SaaS, por que ela abre novos mercados verticais e onde e como diferentes modelos de negócios de tecnologia financeira podem ser aplicados.

Com a tecnologia financeira, os mercados verticais são maiores do que a maioria imagina

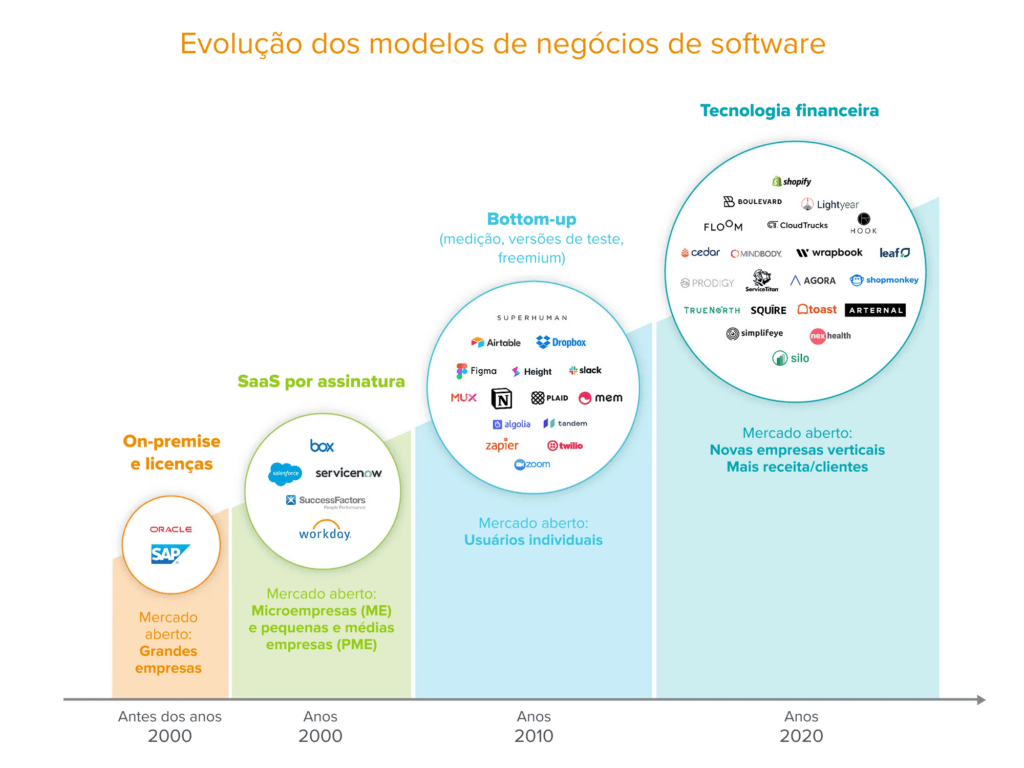

A cada dez anos, aproximadamente, a forma como softwares são distribuídos e vendidos evolui. Cada evolução – de on-premise (no espaço físico da empresa) para por assinatura e bottom-up – abriu novos mercados e aumentou o mercado de software total. Até agora, esses modelos de negócios de software expandiram o mercado como um todo aumentando a base de usuários: de grandes empresas para micro, pequenas e médias empresas e usuários individuais. Mas o modelo de negócios de tecnologia financeira amplia o mercado total de software de duas outras formas:

- aumenta a receita por usuário de duas a cinco vezes* em comparação com assinaturas de software e, dessa forma,

- abre novos mercado verticais onde antes o mercado total disponível para softwares era muito pequeno e/ou o custo de aquisição de clientes era muito elevado.

Mercados verticais são ótimos candidatos para um modelo de negócios que combina SaaS com tecnologia financeira. Enquanto clientes de mercados horizontais geralmente testam diferentes fornecedores de software, o que resulta em vários vencedores em um único segmento de mercado, clientes de mercados verticais preferem softwares desenvolvidos especificamente para seu setor e seus usos. Quando uma solução de software demonstra seu valor, a base de clientes se consolida em torno dessa empresa para todas as suas necessidades de software. Com isso, os negócios verticais de software como serviço conseguem passar a ser a solução dominante de um determinado setor rapidamente – a Veeva, por exemplo, que desenvolve CRM (gestão de relacionamento de clientes) para produtos farmacêuticos, tem mais de 50% de participação no mercado – e, em seguida, incluir produtos adicionais (de software e de finanças). A Servicetitan começou oferecendo software para empresas de serviços residenciais, mas desde então, passou a incluir produtos financeiros, como pagamentos e empréstimos.

Suponhamos que o cliente médio de pequenas empresas verticais gaste cerca de US$ 1.000 por mês em softwares e serviços. Desse total, US$ 200 por mês via de regra vão para softwares tradicionais (por ex.: ERP, CRM, contabilidade, marketing) e o restante, para outros serviços financeiros (pagamentos, folha de pagamentos, verificação de antecedentes, benefícios, etc.). Em um negócio vertical e tradicional de SaaS, a única forma de gerar mais receita com o cliente seria vendendo software. Ou seja, uma possível receita de US$ 800 por mês com serviços financeiros seria deixada para outros fornecedores.

Com a combinação de software como serviço e tecnologia financeira, uma vertical de SaaS pode captar não só a despesa tradicional de um cliente com softwares, mas também sua despesa com pessoal e serviços financeiros.

- Expansão de uma SaaS tradicional – Upsell (venda de novas versões) ou acréscimo de módulos ao software

- Oportunidade com tecnologia financeira – Inclusão de serviços financeiros, como pagamentos, cartões, empréstimos, contas bancárias, compliance, benefícios e folha de pagamentos

No caso hipotético acima, uma empresa vertical de SaaS que adiciona, ou mesmo embute, produtos financeiros pode aumentar em cinco vezes a receita por cliente: dos US$ 200 por mês gastos com software para o valor total de US$ 1.000 por mês em softwares e serviços.

A tecnologia financeira muda a equação de CAC e LTV

A tecnologia financeira também impacta os canais de entrada no mercado das empresas verticais de software como serviço, aumentando a receita por cliente e garantindo o uso continuado do produto. Ou seja, ela mantém, ou até mesmo reduz, o custo de aquisição do cliente (CAC), enquanto aumenta o LTV, ou seja, o valor da vida útil (do inglês, lifetime value), do cliente. (Leia nossa cartilha sobre métricas e acrônimos de startups.)

A Mindbody, por exemplo, ganhou cerca de US$ 250 por mês por cliente. Embora cobrasse em torno de US$ 150 por mês, ou seja, aproximadamente US$ 1.800 por ano, em média, por seu plano de software, a empresa ganhou cerca de US$ 100 a mais por mês com receita gerada por pagamentos**. Dessa forma, as funções de pagamentos aumentaram consideravelmente o LTV do cliente, enquanto que o CAC permaneceu o mesmo, talvez até menor, já que o valor agregado oferecido ao cliente conseguia acelerar a venda.

Com a redução do CAC e, ao mesmo tempo, aumento do LTV, é possível viabilizar uma estratégia de go-to-market por meio de vendas diretas e internas, o que significa que as empresas de SaaS podem ganhar novos clientes que de outra forma custariam muito caro. Com receita média por cliente maior que US$ 5.000, empresas verticais de SaaS podem se dar ao luxo de contratar uma equipe de vendas internas e outbound marketing, ou marketing de interrupção, ao invés de depender de canais menos dispendiosos, como boca-a-boca e aquisição paga.

De fato, o potencial que a tecnologia financeira traz de aumentar drasticamente o LTV significa que empresas verticais de software como serviço podem oferecer seu software por menos (ou até mesmo de graça) para se firmar junto a uma base inicial de clientes que talvez tenha resistência em se digitalizar e depois incluir produtos de tecnologia financeira como principal alavanca de monetização. O Silo, por exemplo, sistema operacional para atacadistas de alimentos, não cobra pelo software a seus clientes. Com isso, conseguiu conquistar clientes em um mercado historicamente resistente à adoção de softwares.

Tecnologia financeira embutida (em vez de simples revenda) aumenta margens e garante uso continuado do produto

As primeiras verticais de SaaS que adicionaram serviços financeiros basicamente revendiam serviços de terceiros. A Mindbody, por exemplo, oferecia empréstimos redirecionando seus clientes para o Lending Club.

Com os novos players de infraestrutura de tecnologia financeira, contudo, as empresas agora podem deixar de revender e embutir uma série de serviços financeiros, e não apenas pagamentos, diretamente nos produtos de SaaS.

A revenda continua sendo uma opção viável e pode ser mais fácil de lançar ou de ser usada como acesso para embutir serviços financeiros. Mas a integração representa um aumento das margens e maior garantia de que o produto seja usado initerruptamente. Embutir os serviços cria uma experiência mais integrada para o cliente: um empréstimo por uma interface familiar, em vez de redirecionamento para um site de terceiros. Com um serviço embutido, o fornecedor de software pode recorrer aos dados exclusivos que possui – como vendas de prestadores de serviços para servir de base para empréstimos ou informações sobre produtos para melhorar garantias – para subscrever o risco, considerando fatores como sazonalidade e adaptando melhor o serviço às necessidades e ao perfil de risco de cada cliente. Em última análise, essa integração produz margens melhores em produtos de tecnologia financeira e novas opções de go-to-market.

Modelos de tecnologia financeira: pagamentos e muito mais

Embora serviços financeiros possam agregar muito valor para os clientes, uma empresa vertical de SaaS capta e retém clientes, em última análise, devido a seu software diferenciado e não aos serviços financeiros que oferece. Em muitos casos, é melhor lançar produtos de tecnologia financeira depois que os SaaS tenham se tornado essenciais para o sistema operacional dos clientes. Isso dará à empresa de software como serviço acesso a dados de uso do cliente que ajudarão a decidir quais produtos de tecnologia financeira agregam mais valor.

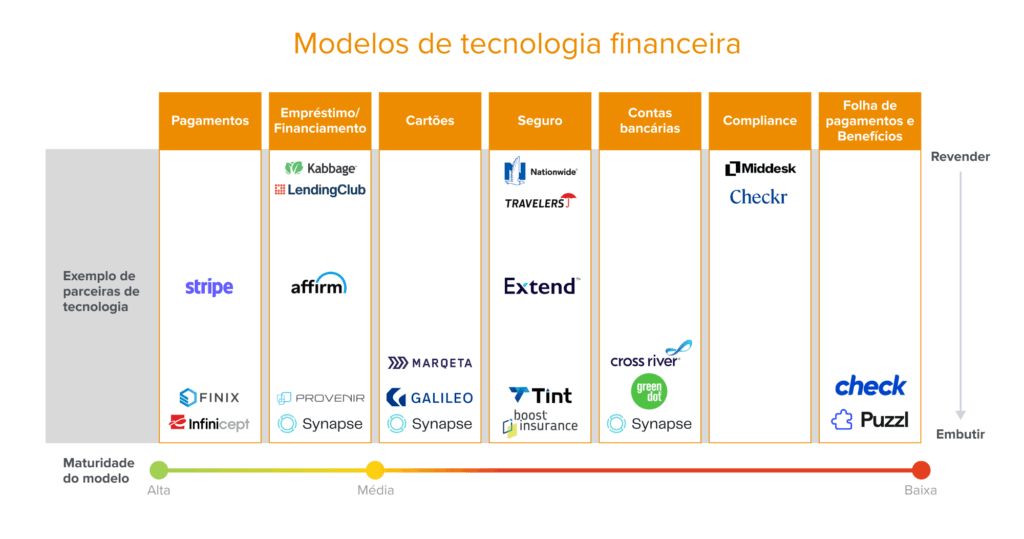

Embora a tecnologia financeira embutida tenha surgido primeiro em pagamentos – e esta ainda seja uma oportunidade pouco aproveitada – uma série de serviços financeiros podem ser incorporados, como empréstimos, cartões e seguros, além de pagamentos. E já estamos vendo o surgimento de outros serviços, como folha de pagamentos e benefícios, que também podem ser embutidos ao invés de revendidos.

Talvez o melhor de tudo, embora o processamento de pagamentos seja muitas vezes a opção mais simples de ser adicionada primeiro, é que as empresas podem incluir produtos e serviços financeiros com base nas necessidades de seu mercado vertical. A Shopify, por exemplo, começou a oferecer produtos de empréstimo a seus lojistas porque possuía dados para auxiliar na subscrição e sabia que muitos de seus comerciantes tinham que passar pelo penoso processo de buscar empréstimo em um banco tradicional.

Nesta parte, abordaremos os diferentes modelos que vimos surgir, como cada um funciona, onde funciona melhor, que novas oportunidades cada um abre e os parceiros que você pode utilizar para habilitar a tecnologia.

Pagamentos

- O que é: Processamento de pagamentos (por ex.: permitir que a empresa aceite pagamentos com cartão de crédito e débito de seus clientes)

- Solução de redirecionamento: Solução de processamento de pagamentos não convencional mediante uma taxa fixa mais porcentagem da transação; a empresa de SaaS pode repassar os custos para seus clientes com uma pequena margem de lucro

- Solução embutida: Tornar-se um facilitador de pagamentos (por ex.: fazer internamente a subscrição e onboarding de clientes, compliance, relatórios, etc. para o lojista), geralmente com a ajuda de outros fornecedores de software; as empresas de SaaS passam a ter uma economia de pagamentos melhor, reduzindo os custos totais.

- A solução embutida funciona melhor quando: Existe escala suficiente para justificar o custo de configuração, geralmente >US$ 50 milhões de volume bruto de mercadoria

Muitas verticais de software esperaram seu negócio principal começar a crescer para então monetizar pagamentos. A Servicetitan, por exemplo, só lançou pagamentos quando já tinha dezenas de milhões em receita recorrente anual. A Shopify, o exemplo clássico, não tinha pagamentos diretos quando começou e fornecia principalmente software para ajudar pequenas lojas a gerenciarem suas vitrines virtuais. Quando percebeu que os lojistas precisavam processar pagamentos e tinham que passar por um terceiro, um processo em geral complicado e penoso, a Shopify decidiu aproveitar a API da Stripe para facilitar o gerenciamento do fluxo de checkout dos comerciantes.

Revender ou usar uma plataforma de pagamentos white label é um caminho. Entretanto, pode ser difícil monetizar por meio de sobretaxas sem repassar custos extras ao cliente. Empresas que conseguiram fazer isso têm volume de transação suficiente para negociar uma taxa melhor com a plataforma de pagamentos (como a Shopify) ou apresentam um motivo concreto para os clientes fazerem transações na plataforma em vez de usarem outros métodos (utilizar a Bill.com em vez de cheques, por exemplo).

Outras empresas, entretanto, incorporaram a função e se tornaram facilitadoras de pagamentos. Essas facilitadoras assumem um papel mais ativo no processamento de pagamentos e podem captar de 0,75% a 1% do volume da transação em troca de assumir os riscos e as operações associadas à cobrança de pagamentos.

Assim como os serviços de computação em nuvem democratizaram a possibilidade de lançar softwares, players de infraestrutura emergentes, como a Finix, estão permitindo que empresas de SaaS se tornem facilitadoras de pagamentos. Mas alguma escala (geralmente cerca de US$ 50 milhões a 100 milhões em valor bruto de mercadoria) ainda é necessária para que faça sentido, em termos econômicos, direcionar os recursos para licenças, capacidade de verificação, gerenciamento de transações e riscos, etc. necessários para ser uma facilitadora. Além disso, para decidir entre revender e embutir, deve-se levar em conta se o negócio de software como serviço é global ou somente nacional; apenas on-line ou on-line com lojas físicas; ou se ser uma facilitadora de pagamentos é a porta de entrada para outros serviços financeiros, como empréstimos.

Conclusão: ainda existe muita margem para pagamentos em verticais de SaaS e, na próxima onda de pagamentos em softwares como serviço, provavelmente mais dessas empresas se tornarão facilitadoras em vez de revendedoras de terceiros. Além disso, muitos dos novos fornecedores de softwares que estão integrando pagamentos terão fluxos ainda mais complexos, como, por exemplo, gerenciar fluxos de pagamento entre diversas partes, tais como vários prestadores de serviços de um canteiro de obras ou de uma equipe de produção de mídia.

Empréstimo/Financiamento

- O que é: Empréstimos de diversos tipos para os clientes da empresa de SaaS (por ex.: factoring, empréstimos com prazo de 6 a 36 meses, etc.)

- Solução de redirecionamento: Link para outra empresa que oferece empréstimos para sua base de clientes (por ex.: a Mindbody redirecionando clientes pequenas empresas para o LendingClub para obter empréstimo); monetização por meio de uma taxa pelo redirecionamento

- Solução embutida: Aproveitar seus dados para melhorar a subscrição e a integração da experiência do cliente (por ex.: Toast Capital); monetizar, via de regra recebendo uma porcentagem do valor do empréstimo (com base no risco do empréstimo e em quem assume o risco)

- A solução embutida funciona melhor quando: A empresa de software possui os dados transacionais necessários para garantir o risco e a categoria não é bem compreendida pelos bancos tradicionais

A oportunidade de empréstimos varia muito dependendo do tipo de empréstimo, mas costuma ser mais eficaz em indústrias com alto capital de giro inicial e gastos desiguais, como logística/cadeia de suprimentos, transporte, bens de consumo, alimentos/agricultura, construção, telecomunicações e clientes de equipamentos industriais avançados. Empresas verticais de SaaS geralmente possuem um grande número de dados transacionais dinâmicos e conseguem entender o funcionamento do setor e da base de clientes melhor do que um banco tradicional. Assim, elas podem oferecer empréstimos a negócios que antes não tinham acesso a linhas de capital ou que costumam receber taxas de juros desfavoráveis – como as pequenas empresas clientes da Shopify antes da plataforma começar a oferecer empréstimos.

Historicamente, a principal forma de conceder empréstimo era por redirecionamento: as empresas de SaaS redirecionavam os clientes a uma credora, como Kabbage ou Lending Club, em troca de uma taxa. Mais recentemente, os negócios de software começaram a trabalhar diretamente com um banco parceiro para embutir um programa de empréstimos, gerenciando manualmente a integração de dados para subscrever e conceder o empréstimo.

No ano passado, por exemplo, a Toast lançou o Toast Capital para oferecer empréstimos de US$ 5 mil a US$ 250 mil para restaurantes, em parceria com o WebBank. A subscrição dos empréstimos é baseada nos dados transacionais da Toast, o que agiliza e facilita o processo de solicitação do crédito. Além disso, a amortização é automática e ajustada com base no fluxo de caixa recebido do restaurante, levando em conta a sazonalidade, algo que um banco tradicional não conseguiria fazer.

No futuro, acreditamos que os fornecedores de software terão mais facilidade para desenvolver programas de empréstimos à medida que os players de infraestrutura de empréstimo como serviço que estão surgindo hoje amadurecem. Seja em parceria direta com um banco, seja construindo uma infraestrutura de empréstimo como serviço, a monetização via de regra se dá por meio de um modelo de participação nos lucros – a empresa de software envolve-se mais na subscrição e assume parte do risco para captar alguns pontos percentuais a mais sobre o valor do empréstimo.

Cartões

- O que é: Emitir cartões para uso dos funcionários ou prestadores de serviço do cliente final

- Solução de redirecionamento: Taxa pelo redirecionamento

- Solução embutida: Trabalhar com a emissora de cartões para obter cartões white label; monetizar via tarifas de intercâmbio (% da transação)

- A solução embutida funciona melhor quando: Os funcionários/prestadores de serviço do cliente precisam fazer despesas frequentes de forma autônoma

Empresas que oferecem cartões virtuais e físicos cresceram rapidamente nos últimos anos e fornecedores de software de gerenciamento de gastos, como Brex, Divvy, Airbase, Teampay e Ramp, competem pela participação na carteira de segmentos de clientes de tecnologia com alto crescimento.

Entretanto, muitos mercados verticais também podem se beneficiar de cartões virtuais ou físicos, principalmente em setores com grande número de prestadores de serviço e funcionários que viajam com frequência ou têm necessidades de gastos individuais. Devemos ver uma onda de tecnologia financeira para cartões em verticais de SaaS voltadas para construção civil, por exemplo, para que subcontratados possam comprar materiais e ferramentas sem precisar pagar do próprio bolso ou esperar que o empreiteiro os forneça. Também existem oportunidades consideráveis nos setores de transporte por caminhões, mídia, saúde e bem-estar, onde existem prestadores de serviço ou uma força de trabalho distribuída.

Quando fecha parceria para a emissão de cartões, uma empresa vertical de SaaS pode captar, em geral, até 1,75% sobre as transações e ainda facilitar para a equipe financeira o monitoramento de despesas à medida que elas são feitas e não depois. A infraestrutura de emissão de cartões está em evolução e se tornando uma categoria madura, com startups como Synapse e Marqeta otimizando o processo.

Seguro

- O que é: Oferecer seguros (por ex.: de propriedade, de acidentes de trabalho)

- Solução de redirecionamento: Link para outra empresa que oferece seguros para sua base de clientes; monetização via comissão por geração de leads

- Solução embutida: Utilizar seus dados para melhor fundamentar a subscrição do seguro e melhorar a experiência do cliente; monetizar recebendo % dos prêmios vendidos

- A solução embutida funciona melhor quando: A empresa de software possui os dados transacionais necessários para melhor informar a subscrição do seguro

Verticais de SaaS também podem oferecer seguros a seus clientes. Uma empresa de SaaS que atende restaurantes, por exemplo, pode oferecer seguro de responsabilidade civil geral para os donos e de incapacidade para os funcionários. Embora todas as empresas sejam obrigadas a comprar alguns tipos de seguro, como de acidentes de trabalho, setores como os de construção, produção fabril, saúde, mídia e hospitalidade, cuja avaliação de riscos (como riscos do local de trabalho) é mais complexa ou que têm exigências trabalhistas ou legais mais rígidas ou ativos reais valiosos a proteger, provavelmente darão mais valor a uma solução de SaaS vertical.

Os dados coletados pela empresa vertical de SaaS podem ajudar na subscrição – por exemplo: usar avaliações de usuários, no caso de restaurantes, e outros dados para subscrever melhor o risco de acidentes de trabalho ou utilizar dados dos clientes para melhorar as garantias de preço. Acreditamos que, em um momento inicial, as taxas por redirecionamento continuarão sendo o principal meio de monetização, mas, com o tempo, conforme as plataformas de SaaS comecem a embutir seguros, elas poderão obter uma porcentagem do prêmio do seguro vendido.

Contas Bancárias

- O que é: Os clientes finais podem criar contas transacionais para guardar dinheiro

- Solução de redirecionamento: Não é comum

- Solução embutida: Usar os dados da plataforma para melhor informar a subscrição e para integrar com a experiência do cliente; monetizar por meio de uma tarifa mensal fixa e/ou divisão dos juros

- A solução embutida funciona melhor quando: Os clientes realizam transações (tanto depósitos quanto despesas) na plataforma de software com frequência suficiente para justificar a abertura de uma conta

Contas bancárias fazem sentido para clientes finais que fazem cobranças e pagamentos frequentes pela plataforma e que se beneficiariam de ter um lugar para manter um saldo para esses fundos, ao invés de ter de fazer transferências bancárias constantes. De modo geral, os serviços de pagamentos chegam primeiro e, depois, vêm as contas bancárias para ajudar a gerenciar o fluxo de pagamentos. Esta modalidade funciona bem principalmente em indústrias de serviços (restaurantes, hospitalidade, saúde/bem-estar/beleza, etc.) e e-commerce.

Contas bancárias podem ser ativadas com a ajuda de parceiros como Synapse e GreenDot e mais empresas de banking as a service surgirão. No início deste ano, a Shopify anunciou que lançaria um serviço de contas bancárias que nomeou de Balance, uma das primeiras empresas a oferecer esse tipo de produto. As contas bancárias permitem que lojistas da plataforma recebam pagamentos frequentes com facilidade e também paguem pelos serviços da Shopify usando a conta, sem precisar sair do software e aguardar os horários de transferência bancária.

Outros Serviços

Listamos abaixo uma série de outros serviços que um cliente de SaaS vertical já está usando ou oferecendo, mas que a empresa de software as a service pode fornecer de forma mais integrada. De modo geral, esses serviços estão muito menos maduros do que os financeiros e as verticais de software são hoje apenas revendedoras que redirecionam clientes para serviços de terceiros por uma comissão. Mas acreditamos que essa transição para serviços embutidos será cada vez rápida com o surgimento de mais provedores de infraestrutura no mercado.

- Folha de pagamentos/impostos – Atraente em setores onde o trabalho ou a remuneração é irregular, como empreiteiros ou trabalho por projeto, e o pagamento corresponde ao trabalho realizado e não a um salário fixo. Entre estes estão serviços profissionais (contabilidade, jurídico, financeiro etc.), bem como indústrias criativas (como mídia). Além disso, setores que dependem de freelancers e funcionários de outros países (como design, engenharia, atendimento ao cliente, etc.) geralmente têm implicações fiscais complexas que requerem uma solução específica para o setor.

- Compliance – A verificação de antecedentes é uma possível opção. Pode ser interessante para indústrias que contratam com frequência (como varejo, restaurantes, saúde/bem-estar/beleza, construção) ou agentes que necessitam de verificação periódica de credenciais (de seguros, por exemplo). Outra oportunidade em compliance diz respeito às verificações KYC (kwon your customer, ou seja, conheça seu cliente).

- Benefícios – Este serviço pode ser mais útil em setores onde costuma ser difícil oferecer benefícios (plano de saúde, planos de aposentadoria, etc.) porque podem ter prestadores de serviços ou contratados por tempo limitado, o que requer benefícios com duração determinada que os provedores tradicionais não oferecem.

E isso é só o começo…

A tecnologia financeira está abrindo uma nova era para as SaaS verticais, em que sua principal receita é gerada por serviços financeiros. À medida que as empresas de SaaS adicionam serviços financeiros, elas não só aumentam a receita por cliente (geralmente de duas a cinco vezes), mas também abrem oportunidades em mercados outrora considerados muito pequenos, ou sem uma boa relação custo-benefício para a aquisição de clientes, para serem viáveis.

E isso é só o começo. Conforme mais empresas incorporarem serviços financeiros em suas ofertas de SaaS, esperamos ver a abertura de mais mercados e apoiar a próxima geração de negócios que ganharão ainda mais escala.

Como investidores, é muito animador podermos unir nosso expertise de SaaS e tecnologia financeira para ajudar a próxima geração de negócios verticais de software a realizar seu grande potencial.

—

*Como calculamos esse número? Pesquisa de mercado e conversas com empresas verticais de SaaS. Em nossas conversas, vimos que a maioria das verticais de SaaS cobra entre US$ 50 e US$ 1.000 por mês por softwares (US$ 200 por mês é uma faixa de preço com boa aceitação) e a maioria dos clientes finais de mercados verticais gasta entre US$ 500 e US$ 1.500 por mês em softwares e serviços (aqui consideramos a média de US$ 1.000 por mês). Dessa forma, a oportunidade de mercado quando o negócio expande para além dos softwares é de duas a cinco vezes maior.

**Fonte: https://www.fool.com/earnings/call-transcripts/2018/11/06/mindbody-inc-mb-q3-2018-earnings-conference-call-t.aspx

Foto de Morning Brew em Unsplash

-

Kristina Shen is a former General Partner at Andreessen Horowitz where she focused on enterprise and SaaS investing.

-

Kimberly Tan is a partner at Andreessen Horowitz, where she focuses on enterprise and American Dynamism companies.

-

Seema Amble is a partner at Andreessen Horowitz, where she focuses on SaaS and fintech investments in B2B fintech, payments, CFO tools, and vertical software.

-

Angela Strange is a general partner at Andreessen Horowitz, where she focuses on financial services including fintech infrastructure, insurance, real estate, and increasing financial inclusivity.

- In the Vault: Placing Multiple Bets on a ‘Mosaic of Solutions’ With Former Global Payments CEO Jeff Sloan

- Investing in Tennr

- Investing in hyperexponential

- 2024 Big Ideas: Developer Influence, Maritime Upgrades, and New Video Intelligence

- My First 16: Launching a New Category with Modern Treasury’s Dimitri Dadiomov